Werbung

Die Betriebsrente ein Flop? Leider ja, obwohl der Chef zur Altersvorsorge zuschießt. Aber was hilft die schönste Zulage, wenn Staat und Sozialkasse am Ende mehr als 20 Prozent abschöpfen. Damit wird die Betriebsrente zur Betrugsrente.

Na, Mitte des Monats mal wieder 100 Euro oder mehr an die Krankenkasse gezahlt? So geht es Millionen von Betriebsrentnern jeden Monat. In der Diskussion rund um die Altersvorsorge schwingt oft die Frage mit: Ist die Betriebsrente tatsächlich eine sinnvolle Option? Die traurige Wahrheit: Trotz finanzieller Zuschüsse durch Arbeitgeber entwickelt sich die Betriebsrente zunehmend zur sogenannten „Betrugsrente“. Das spüren alle, die schon eine Betriebsrente beziehen, denn die Krankenkasse hält die 🫲 Hand auf.

Die IG Metall rührt für ihre Metallrente kräftig die 🥁 Werbetrommel, vergisst aber zu sagen, dass die Krankenkassen am Ende mehr als 20 Prozent abschöpfen und ein Metaller damit auch noch seine gesetzliche Rente 🔪 schmälert. Da wird aus der Betriebsrente schnell ein Minus-Geschäft. Im Grund genommen, erfüllt die Metallrente schon das, was der Grünen-Kanzlerkandidat Robert Habeck für alle will – dass für Kapitalerträge Kranken- und Pflegeversicherungsbeiträge zu zahlen sind. Betriebsrentner müssen für ihre Kapitalauszahlung 20 Jahre die vollen 💶 Kranken- und Pflegeversicherungsbeiträge zahlen. Und soll keiner glauben, dass das besser wird – im Gegenteil. Die Zusatzbeiträge steigen ungebremst, so dass Betriebsrente künftig weit mehr als 20 Prozent an Kranken- und Pflegeversicherung abdrücken müssen.

Betriebsrente ein Flop?

Ist die Metallrente ein Erfolgsmodell der Betriebsrente, wie die IG Metall behauptet? Reiner Heyse vom Seniorenaufstand ist anderer Meinung und erklärt warum. Was kommt wirklich am Ende heraus für den, der eigenverantwortlich über seinen Arbeitgeber per Betriebsrente fürs Alter vorsorgt? Für den Metaller ist die Metallrente ein Verlust-Geschäft – außer, er wird über hundert Jahre alt. 🤪 Dumm nur, dass die Lebenserwartung für Männer bei 78 Jahren liegt. Die Metallrente ist somit nur ein 🏬 Geschäft für die Versicherungsbranche, die Arbeitgeber und die Gewerkschaft. Warum warnt die IG Metall nicht vor ihrer Metallrente? Klar, sie verdient ja daran. Erst in den FAQs, sprich den Frage-und-Antworten, erfahren Metaller etwas über die Nachteile der Metallrente. Also unbedingt lesen! Von der Metallrente gehen Kranken- und Pflegebeiträge weg, ferner bekommen Metallrentner weniger gesetzliche Rente, weil sie ja wegen der Entgeltumwandlung weniger in die gesetzliche Rente einzahlen. Davon steht übrigens nichts in den FAQs.

Direktversicherungen beschäftigen Sozialgerichte seit Jahren

Gerichtsreporterin Conny Hartmann schildert im Podcast „Angeklagt“ den Fall eines Betroffenen mit Direktversicherung, der beim 🧑⚖️ Sozialgericht geklagt und verloren hat. Der Podcast ist spannend und macht – ⚠️ Achtung! – 😤 wütend. Wie ihm geht es Millionen Anderer. Alle Klagen sind aber bislang noch von den Gerichten durch alle Instanzen abgeschmettert worden. Einfach mal reinhören – und 😡 ärgern. Der Fall beweist einmal mehr, dass Betriebsrenten Betrugsrenten sind.

Übrigens, bleibt von der Metallrente immer weniger übrig, weil Kranken- und Pflegeversicherungsbeiträg ständig steigen. Zum 1. Januar 2025 erhöht sich der Beitrag zur Pflegeversicherung wieder einmal um 0,2 Prozentpunkte auf 3,6 Prozent für Versicherte mit Kindern und auf 4,2 Prozent für Kinderlos, und das dürfte nicht das letzte Mal sein. Der Zusatzbeitrag erhöhte sich Anfang 2025 auf 2,5 Prozent – und das dürfte nicht die letzte Erhöhung sein.

Die Metallrente versucht das zu relativieren – und rechnet vor:

Kapitalauszahlung: 50.000 Euro

– 19.740 Euro Freibetrag

= 30.260 Euro

: 120 Monate

= 252,17 Euro

x 19,6% aktuell höchstmöglicher Sozialversicherungsbeitrag (mit Kindern)

= 49,43 Euro

x 120 Monate

= 5.931,68 Euro Sozialversicherungsbeiträge zu zahlen

x 20,2% aktuell höchstmöglicher Sozialversicherungsbeitrag (kinderlos)

= 50,94 Euro

x 120 Monate

= 6.112,8 Euro Sozialversicherungsbeiträge zu zahlen

Das heißt, von 50.000 Euro Betriebsrente bleiben nach Abzug der Sozialabgaben lediglich 44.068,32 Euro (mit Kindern) übrig, bezogen auf 120 Monate somit 367,24 Euro monatlich, für alle Kinderlosen sind es lediglich 43.887,20 Euro oder monatlich 365,73 Euro. Das heißt, statt 416,67 (50.000 ./. 120) Euro, bekommen Betriebsrentner nach Abzug von Kranken- und Pflegeversicherungsbeiträgen deutlich weniger ausgezahlt.

Das Schlimme daran: Anders als die gesetzliche Rente steigt die Betriebsrente nicht, während die Inflation Jahr für Jahr aus der Metallrente immer weniger macht. Die Teuerungsrate im Juni 2023 lag bei 6,4 Prozent, 2022 lag die Inflationsrate bei 7,9 Prozent, im Mai 2023 immer noch bei 6,1 Prozent – und die Krankenkassen haben den Zusatzbeitrag auf durchschnittlich 2,5 Prozent erhöht. Zum 1. Januar 2025 erhöhte sich dann auch noch der Pflegeversicherungsbeitrag auf 3,4 auf 3,6 Prozent für Versichert mit Kindern und auf 4,2 Prozent für Kinderlose. Sprich, Betriebsrentner werden 2025 deutlich stärker gerupft als 2024.

So, jetzt aber kommt Reiner Heyse vom Seniorenaufstand Kiel zu Wort. Heyse hat ein Fallbeispiel auf den Prüfstand gestellt und nachgerechnet – mit ernüchterndem Ergebnis. Seine Rechnung stammt zwar aus dem Jahr 2016, sie hat aber an ihrer grundsätzlichen Gültigkeit nichts verloren.

Das Beispiel Metallrente

Die Metallrente ist ein schlechtes Beispiel für eine Betriebsrente. Es gibt gute bis sehr gute betriebliche Altersversorgungswerke (beispielsweise Regelungen mit Direktzusagen oder Unterstützungskassen) und es gibt schlechte bis 😯 sehr schlechte Betriebsrenten (beispielsweise Regelungen zu Direktversicherungen und Pensionsfonds). Da über den Durchführungsweg generell der Arbeitgeber allein entscheidet, soll hier nur auf den riskanten bis betrügerischen Weg bei der Entgeltumwandlung eingegangen werden.

Betriebsrente gleich Betrugsrente

Die betriebliche Altersversorgung bekam ab 2002 einen Anschub durch den Gesetzgeber. Arbeitgeber wurden verpflichtet, auf Verlangen des Arbeitnehmers Teile des Bruttoentgelts sozialversicherungs- und steuerbefreit in ein Versorgungswerk (Pensionskassen, Pensionsfonds oder Direktversicherungen) einzuzahlen. Ab 2022 müssen Arbeitgeber 15 Prozent der eingesparten 20 Prozent Sozialabgaben an den Arbeitnehmer weiterreichen, das heißt, sie profitieren immer noch von der Betriebsrente.

Voller Beitrag in der Rentenphase

Dieses „Sparmodell“ wurde durch einige Gesetzesänderungen in den Folgejahren kräftig geschrumpft. Arbeitnehmer müssen in der Rentenphase die vollen Kranken- und Pflegeversicherungsanteile (also auch den Arbeitgeberanteil) und den normalen Steuersatz zahlen. Sie zahlen also voll. Die Arbeitgeber sparen ihren rund 20-prozentigen Sozialversicherungsanteil bei der Entgeltumwandlung dauerhaft. Ob sie einen zusätzlichen Beitrag zur Betriebsrente leisten, liegt in ihrem freien Ermessen (mittlerweile müssen sie 15 Prozent zuschießen). Im Betriebsrentenstärkungsgesetz wurde leider versäumt, die Doppelverbeitragung abzuschaffen, anders als bei der betrieblichen Riester-Rente, die abschlagsfrei ausgezahlt wird. Wie Entgeltumwandlung funktioniert und was am Ende dabei rauskommen kann, zeigt das folgende Beispiel MetallRente.

Metallrente – viel Werbung, wenig Wirkung

Das Versorgungswerk MetallRente wurde 2001 gemeinsam von Gesamtmetall und IG Metall in die Welt gesetzt. Seitdem werden Betriebsräte regelmäßig darauf hingewiesen, dass betriebliche Altersversorgung zu ihren originären Aufgaben gehört und dass sie dazu am besten die MetallRente im Betrieb propagieren sollten. Die Broschüre „Wir für euch!“ vom März 2014 (Herausgeber: MetallRente; Allianz Pension Partners GmbH) beinhaltet folgende als Werbung beabsichtigte Rechnung:

IG Metall rechnet Betriebsrente schön

Bei einem angenommenen Sparbetrag von 100 Euro einschließlich der AVWL – Altersvorsorgewirksame Leistung (AVWL) – ergibt sich ein tatsächlicher Eigenbetrag von gerade mal 38 Euro für den Arbeitnehmer. Auf Versorgungsleistungen werden erst in der Rentenphase Steuern und Sozialabgaben gezahlt. Zu berücksichtigen ist, dass der Steuersatz im Ruhestand meist niedriger sein wird als im aktiven Berufsleben. Und das soll dann eine monatliche Grundrente von 168 Euro ergeben.

Die „monatliche Garantierente“ von 168 Euro schmilzt auf folgende Weise dahin:

Rente

– Sozialversicherung (Krankenversicherung + Zusatz + Pflegeversicherung) – und da sind die jüngsten Erhöhungen noch gar nicht eingerechnet.

– Steuern

168 Euro

– 30 Euro

– 35 Euro

———————-

103 Euro

Die 168 Euro haben sich schon auf 103 Euro (61,3 Prozent) reduziert. In der Rechnung werden also rund 40 Prozent Abzüge in der Auszahlungsphase verschwiegen!

Rentner müssen 102 Jahre alt werden

Die aus dem nicht garantierten „Dein Gesamtkapital“ generierte „Deine monatliche Garantierente“ von brutto 168 Euro würde 35 Jahre benötigen um den Kapitaltopf „Dein Gesamtkapital“ auf null Euro zu bringen (ohne Verzinsungen des Kapitaltopfes). Um den nicht garantierten Kapitaltopf zu leeren müsste der Arbeitnehmer 102 Jahre alt werden!

Hier die Rechnung:

69 862 Euro

./. 168 Euro

= 416 Monate oder 34,7 Jahre

Die Rolle der Versicherungswirtschaft

Die Versicherungsbranche, in Partnerschaft mit Institutionen wie der IG Metall, profitiert enorm von diesen Modellen. Doch was bedeutet das für die Arbeitnehmer? Hohe Abzüge, geringere gesetzliche Rente und ein ausgebliebener Inflationsausgleich machen die Metallrente für viele unattraktiv.

Weniger gesetzliche Rente

Damit nicht genug, wer aus seinem Brutto-Gehalt in die Metallrente einzahlt, reduziert damit natürlich seinen Beitrag in die gesetzliche Rente. Die gesetzliche Rente würde, nach gegenwärtigem Rentenwert, um rund 35 Euro niedriger ausfallen:

32 Jahre lang

1200 Euro pro Jahr weniger eingezahlt

= 1,2 bis 1,3 Entgeltpunkte weniger

Die schönen 168 Euro schrumpfen also auf sage und schreibe 68 Euro zusammen!

Arbeiternehmerbeitrag 65 statt 38 Euro

Versicherungen und Arbeitgeber – manchmal auch irregeleitete Gewerkschafter – behaupten fälschlicherweise, dass die 27 Euro vom Arbeitgeber großzügig geschenkt seien. Tatsache ist jedoch, dass es durch den AVWL-Tarifvertrag garantierte Leistungen (quasi Lohnleistungen) sind. Nur der Arbeitnehmer hat das Recht auf diese Tarifleistung zu verzichten. Der „Arbeitnehmerbeitrag“ beträgt also tatsächlich 65 Euro und nicht 38 Euro, wie von der MetallRente behauptet.

Was heißt das für Metaller?

Was bedeutet dieses Modell für die Arbeitnehmer in der Praxis? Die Arbeitgeber betreiben die Entgeltumwandlung, zahlen lediglich 15 Prozent dazu, wozu sie mittlerweile gesetzlich verpflichtet sind. Sie sparen aber 20 an Sozialversicherung. Versorgungswerke wie die MetallRente, die eigentlich abgewickelt gehören, erhalten eine Frischzellenkur. Das ist auch eine Einladung an die Betriebe mit guten Betriebsrentenregelungen, diese zu kündigen und auf das Sparmodell der MetallRente umzusteigen.

Unternehmen sparen Rückstellungen

Ein weiterer Vorteil für die Kapitalseite dabei: Die Unternehmen sind nicht mehr in der Versorgungspflicht, sondern können diese voll auf die Versicherung übertragen. Ein großer Gewinn dabei ist auch, dass die Bilanzen der Firmen von den Pensionsrückstellungen „befreit“ werden. Das freut Besitzer und Aktionäre – auch Firmenverkäufe können ohne die Rückstellungsbelastungen viel einfacher erfolgen.

Die Nachteile für die Arbeitnehmerseite: Gute Regelungen können zugunsten der neuen schlechten gesetzlichen Regelung gekündigt werden. Reine Entgeltumwandlung ohne Arbeitgeberbeteiligung droht und bei Problemen mit der Betriebsrente kann man sich mit den Justitiaren der Versicherungen auseinandersetzen. Die Betriebsräte sind dann völlig außen vor.

Versicherer ruinieren Rente

Mit solchen Modellen wird von dem Grundproblem in der Altersversorgung 🤫 abgelenkt: Die umlagefinanzierte gesetzliche Rentenversicherung wurde ohne Not, aber im Interesse der Versicherungswirtschaft, 🤕 kaputt gemacht. Sie muss in den alten Stand zurückversetzt und reformiert werden. Das grundlegende Ziel muss sein: Einen neuen (reformierten) Generationenvertrag mit einem breiten gesellschaftlichen Konsens durchzusetzen!

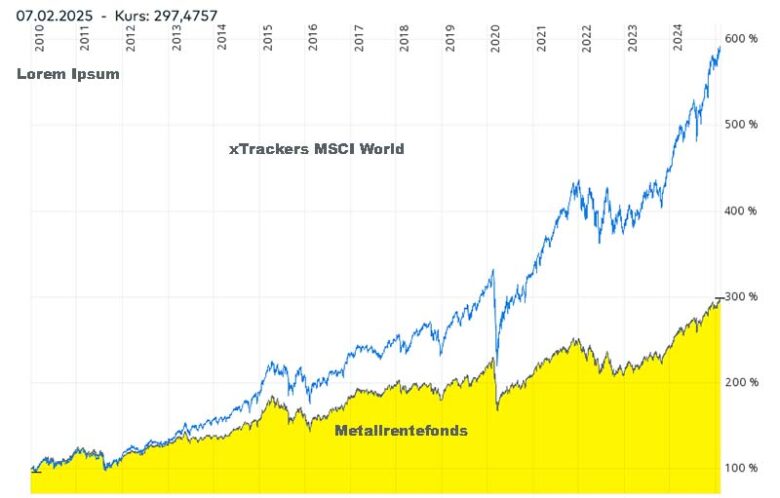

Partner der IG Metall ist die Allianz. Es versteht sich von selbst, dass auf der Allianz Seite zur Metallrente kein Wort über Doppelverbeitragung steht. „Staatlich gefördert, flexibel und sicher“, heißt es da. Dumm nur, dass in der Rente von Rendite nichts mehr übrig bleibt. Wer sich die Zahlen der Metallrente anschaut, dürfte angesichts der Rendite der Pensionsfonds ziemlich enttäuscht sein. Der Metallrente-Fonds (ISIN: LU0147989353) ist börsennotiert. Die Wertentwicklung lässt sich tagesgenau bei Onlinebanken wie comdirect verfolgen und mit Vergleichsindizes wie dem MSCI Word vergleichen. Auch dieser Vergleich fällt enttäuschend aus. Der Metallfonds performt deutlich 👎 schlechter als der weltweite Index MSCI World (hier als Indexfonds MSCI World). Sprich, wer seine Betriebsrente in den MSCI World investiert hätte, wäre damit deutlich besser gefahren als mit dem Metallfonds. Zum Vergleich wurde der Xtrackers MSCI World Swap (Wertpapierkennnummer: DBX1MW ISIN: LU0274208692) verwendet. Wer auf die Metallrente gesetzt hat, hat in den vergangenen Jahren einiges 😳 verpasst.

Vergleich Metallrente-Fonds mit MSCI World

Der ETF auf den MSCI World hat sich in 15 Jahren versechsfacht, der Metallrentefonds verdreifacht Quelle: comdirect

Reiner Heyse ist nicht der erste, der ausgerechnet hat, dass sich eine Betriebsrente in den meisten Fällen nicht lohnt. Ähnliches haben bereits Stephan Busch und Tom Wonneberg von Progress Dresden schon unternommen. Die Betriebsrente wird zum Bumerang für die gesetzliche Rente. Denn, „wer eine rein arbeitnehmerfinanzierte betriebliche Altersversorgung abschließt, verzichtet auf Sozialleistungen und hat weniger Rente. Es profitieren nur der Arbeitgeber und die gesetzliche Rentenversicherung. Also doch keine betriebliche Altersvorsorge? Kommt drauf an! Bei einer Mischfinanzierung – Arbeitnehmer und -geber – ist zu rechnen. Zahlt der Arbeitgeber allein, rechnet es sich immer. Besteht die Wahl zwischen einer Lohnerhöhung und einer arbeitgeberfinanzierten Betriebsrente in gleicher Höhe, ist es sinnvoller, die Lohnerhöhung zu nehmen – und selbst vorzusorgen. Mehr dazu unter „Betriebliche Altersvorsorge – Bumerang für die Rente“.

Bild KI-generiert mit Nightcafé

Werbung

60 Kommentare. Hinterlasse eine Antwort

Helmut hat alle Aspekte völlig richtig analysiert. Die Politik, sieht man auch wieder einmal bei Frau Karliczek, ignoriert konsequent die eigene Rentenminderung und die von allen wegen der privater Vorsorge. In einem Brief an Frau Karliczek hat sie mir gegenüber ausdrücklich bestätigt, dass sie das jetzige System für Richtig hält.

Aber die gesetzliche Rente muss doch im Rentenalter auch versteuert werden, weil es eine Einnahme ist. Wo ist mein Denkfehler?

In meinem Beitrag steht nichts davon, dass die gesetzliche Rente unversteuert bleibt. Kein Denkfehler. Das Existenzminimum bleibt unversteuert – und das liegt zurzeit bei :Steuerfreibetrag = Grundfreibetrag. Herunter gebrochen auf den Monat bedeutet das: 735 Euro oder 1470 Euro sind von Steuern befreit. Übrigens, der Grundfreibetrag (Steuerfreibetrag) erhöht sich für das Steuerjahr 2018 um 180 Euro von 8820 auf 9000 Euro. Dieser Grundfreibetrag (Steuerfreibetrag) gilt indes erst für die Steuererklärung 2019. Der Grundfreibetrag (Steuerfreibetrag) von 8820 wird für die Steuererklärung des vorangegangenen Jahres herangezogen. Wer also 2018 seine Steuererklärung macht, für den gelten die 8820 Euro. Das zu versteuernden Einkommen lässt sich jedoch durch Abzüge, darunter die Zahlung an die Krankenkasse reduzieren. Das heißt, selbst wer mehr als 8820 Euro Rente bekommt, zahlt unter Umständen trotzdem keine Steuern, wenn er viele Abzüge hat.

Leider kommt es bei der staatlichen Abgaben-Flut immer wieder dazu, dass Sozialabgaben, die an die Krankenkasse gehen mit Steuern, die an das Finanzamt (FA) gehen gedanklich in „einen Topf“ geworfen werden als „Gesamtabgaben“. Da es der Volksmund einfach mag, nennt er dann alle Abgaben zusammen halt nur simpel „Steuern“. Daher wohl auch die Frage von Jasmin…?

Während Steuern immer erst ab einer zuvor festgesetzten Höhe eines Steuer- bzw. Grund-Freibetrages greifen, haben Abgaben für die Sozialkassen (SK) andere Voraussetzungen. Allein diese Verständnisschwierigkeit in der Bevölkerung sorgt leider für weit verbreitetes Unwissen, denn wer schaut sich schon die einzelnen Ausgabeposten seiner Gehaltsabrechnung genauer an? Wohl auch, weil diese zur Verärgerung führen könnten?! Nur als Beispiel: Der Chef will das Gehalt um 100€ brutto erhöhen. Klingt zunächst gut. Was muss er überweisen? Insgesamt 125€ – aufgeteilt in 75€ an FA/SK und den verbleibenden Rest von 50€ als Netto für den Angestellten. Auch wenn Sie gerade innehalten bzgl. des Verhältnisses – ich bewerte nicht, sondern stelle fest.

Zurück zur Betriebsrente: Hier sagen eben jene SK noch bevor das FA zugreift, dass von Anfang an jeder ausgezahlte Euro ohne einen Freibetrag und ohne zu wissen, ob mit dieser Rente Gewinn oder Verlust gemacht wurde, der volle gesetzliche Beitragssatz eines Arbeitnehmers plus eines „virtuellen“ Arbeitgebers als Rentner zu zahlen ist.

Und die Moral von der Geschicht‘: Wir haben in Deutschland kein Verdienst- oder Rentenproblem. Wir haben ein Abgabe-Problem!

Und noch ein Wort zum Thema: Wenn der Staat Euch nicht hilft, die Versicherung Euch beschummelt, warum macht Ihr dann nicht einfach die Betriebsrente zur FIRMENSACHE aus Synergien von Arbeitgeber und Arbeitnehmern? Sie ist deutlich höher als jede Versicherung, garantiert, hat Insolvenzschutz und schafft mehr Liquidität für die Firma, um Krisen zu meistern und Arbeitsplätze zu sichern. Und in Zeiten von Fachkräftemangel und Mitarbeiterbindung haben sicher auch die Chefs immer offenere Ohren …

Als Versicherungsmakler kann ich diesen Beitrag nur bestätigen …es ist genau so, wie von Herrn Achatz beschrieben wurde. Zu bedenken ist dabei auch, das bei Wechsel des Arbeitgebers es eben keine Pflicht des neuen Arbeitgebers gibt, den BAV- Vertrag – egal in welcher Form- weiter zu führen. Das wird dann besonders nachteilig für den Kunden, wenn noch keine Unverfallbarkeit eingetreten ist. Übrigens Kunde, wer ist der Kunde des Anbieters, also der Metallrente, richtig, der Arbeitgeber ist VN, also Versicherungsnehmer, während der Arbeitnehmer nur VP – versicherte Person ist. VP haben keine Rechte am Versicherungs- Vertrag. Und es gibt keine “ garantierte Rente „, siehe VVG § 163 -Prämien -und Leistungsänderungen und VAG § 314 . Ganz abgesehen von der im Beitrag schon erwähnten Kürzung der gesetzl. Rente durch BAV- Renten. Ich rate von BAV – Produkten als Berater für den Arbeitnehmer ( VP ) ab.

Leider haben nicht nur beim Thema BAV, auch bei der Einführung der Riester R Ente, oder beim “ Betriebsrentenstärkungsgesetz“, … die Gewerkschaften Ihre Mitglieder, alle Arbeitnehmer, verraten. Aber um die Bosse müssen wir uns keine Sorgen machen – Ihnen geht es gut und “ in diesem Land wollen sie gut und gerne leben .“ ….

Eberhard Stopp

Die „C-Parteien“ aber auch Grüne lernen’s nie, die SPD kapiert’s nur wankelmütig. Wer vorsorgende Bürger per rückwirkender Gesetzesänderung betrügt braucht sich über Nichtwähler oder Protestwähler nicht wundern -mit Flüchtlingen hat dieser Protest nichts zu tun.

Sehe ich ebenso …selbst die Linke hat da Ihre Defizite, siehe Berlin ( Lederer, S. Liebich – Atlantik Brücke -Mitglied) und Thüringen.

Gibt es dort eine andere Politik ? Nein!! Die SPD – Linke will in Berlin die Schulen privatisieren … und Rixinger, Kipping sind gerade dabei, Linke Ideale zu verkaufen. Und wer der grenzenlosen Einwanderung das Wort redet, wie Kipping und Rixinger, der ist auf dem falschen Weg- dem Weg der Zerstörung der Nationalstaaten -Vorwärts zum Vereinigten Europa. Da hört man weder was von ; Probleme dort lösen , wo sie entstehen, oder Nato- Austritt, oder eindeutiges “ Nein “ zur Privatisierung der Vorsorge.

Die Aufgabe von Parteien ist zu spalten- sonst nichts.

Diesen Frust kann ich nachempfinden!

Meine Diagnose dazu:

Alle Parteien machen sich immer mehr von externen Beratern abhängig, die lobbyistisch angelegte Interessen verfolgen.

Die nachträgliche Krankenkassenverbeitragung (und sogenannte Doppelverbeitragung) durch das Gesetz aus dem Jahr 20003 ist ein bereits vortreffliches Beispiel dafür.

Dieses Gesetz wurde erlassen, weil seinerzeit die Krankenkassen schwere Finanzierungslücken aufwiesen. Deshalb wurden die Versorgungsbezüge inklusive der BAV voll hinzugezogen.

Klingt schlüssig oder?

Ist es leider nicht:

Erst nimmt man den notleidenden Krankenkassen zusätzlich Liquidität für eine vermeintliche Förderung der BAV durch den Erlass der Beiträge.

In diesen Zeiten entwickelten sich erst die neuen BAV-Einrichtungen, abgesehen von bisherigen Durchführungswegen wie Direktversicherungen usw.

Wie man sieht, werden diese Probleme heute erst bewusst weil erst in der heutigen Zeit viele Auszahlungen anstehen und das Dilemma aufdecken.

Also Liquiditätsentzug in den ersten Jahren, obwohl die Krankenkassen ein Problem hatten.

Die verstärkten Einnahmen durch diese gesetzliche Maßnahme entstehen heute deutlich mehr als 2003:

Eine gute Konjunktur und viele Beiträge von BAV-Auszahlungen kommen dazu.

Die zusätzliche Liquidität kommt dann, wenn man gewaltige Überschüsse hat.

Es ist ein bisschen so, als kämen beim Kaffeeautomat erst der Kaffee und dann der Becher.

Am Ende will keiner diese Sauerei wegmachen.

[…] noch Riestern? Besser nicht. Bei Null-Rendite und der Aussicht, dass die Sozialversicherung am Ende die Hand aufhält, wie sie es ja bei anderen Formen der betrieblichen Altersvorsorge tut? Riestern ist […]

[…] mit nur zwei Kindern oder einem Kind, die vor 1992 geboren wurden, wären leer ausgegangen. Ein Entgeltpunkt ist aktuell seit 1. Juli 2018 im Westen 32,03 Euro wert und im Osten 30,69 Euro. Das heißt, ein […]

Was ich immer noch nicht verstanden habe: Was passiert denn, wenn ich mir bloß die ca. 27 € vom Arbeitgeber einzahlen lasse? Kann ich damit nichts falsch machen, weil dann mein brutto statt 3000 € nun 3027 € beträgt, wobei die 27 € in den Topf der Metallrente gehen? Oder habe ich dann 3000 € – 27 € = 2973 € zur Verfügung? Für eine Rückmeldung bin ich dankbar.

Das ist eine Entgeltumwandlung oder Gehaltsverzicht. Wenn der Arbeitgeber etwas zahlt, dann wird ein Teil des Gehalts umgewandelt und geht vom brutto weg.

Vielen Dank für die schnelle Rückmeldung. Also habe ich dann 3000 € – 27 € = 2973 € zur Verfügung, korrekt? Ein Berater für Metallrente meinte, das die 27 € vom Arbeitgeber geschenkt seien.

Davon mal abgesehen verstehe ich nicht, wo die Zahlen aus dem Abschnitt oben her kommen:

„Der „Arbeitnehmerbeitrag“ beträgt also tatsächlich 65 Euro und nicht 38 Euro, wie von der MetallRente behauptet.“

Hallo Ralf

Wenn die 27 Euro vom Arbeitgeber wirklich geschenkt werden, ist nichts dagegen zu sagen.

Aber Vorsicht:

Solche Zuschüsse sind schnell das Einfallstor für eine Entgeltumwandlung. Das bedeutet, dass tatsächlich von deinem Brutto Geld abgezogen wird, welches besser angelegt werden könnte.

Der Trick besteht möglicherweise darin, dass ein Mindestbeitrag für den Vertrag gebraucht wird.

Man solle deshalb vom eigenen Gehalt dazulegen, wenn der Chef schon mit zahlt.

Tipp:

Wenn selbst mit gezahlt werden soll, das heißt eine Entgeltumwandlung angeraten wird, dann lohnt es sich sicher einen qualifizierten neutralen Fachberater hinzuzuziehen.

Nehme einen Zeugen mit und fertig Notizen an. Lasse die Angebots- und Werbe-Unterlagen aushändigen.

Hole Dir ein Vergleichsangebot einer privaten Vorsorge ein und hebe diese auf. Das könnte mal rechtlich von Bedeutung sein.

Bereits 2007 hatte ich Kunden bei Beratungsgesprächen in einer Firma mit ca. 2000 Mitarbeiter (nur an diesem Standort) begleitet.

Der Berater verkaufte die Metallrente. „Beraten“ wäre der falsche Ausdruck gewesen.

Hier waren schwere Mängel festzustellen. Nach diesen Gesprächen konfrontierte ich die Personalrätin des Vorstandes (Juristin).

Der Berater wurde ausgetauscht.

Zu den Unterschieden mit den Spar-Beiträgen:

Herr Achatz erkennt zu Recht, dass die Gewerkschaft in einer Art „Mittäterschaft“ die bisher zustehenden vermögenswirksamen Leistungen per betriebliche Vereinbarung wegnimmt, um diese wieder als Pseudogeschenk in die betriebliche Altersversorgung – die Metallrente der Gewerkschaft IG Metall (oder Allianz & Co.?) – einzusteuern.

Die Ahnungslosigkeit vieler Betriebsräte ist leider wörtlich zu nehmen. Sie lassen sich gefällig als Drücker missbrauchen.

Bis heute, wie ich sehe.

Hallo Dirk Feldhinkel,

laut Berater würde man die 27 € im Vertrag angeben und dieser Betrag kommt dann vollständig vom Arbeitgeber, daher kann ich auch keinen Nachteil darin sehen, wenn es denn so ist.

Genau aus diesem Grund (dein Beispiel) versuche ich mich hier unabhängig zu informieren, weil der Berater für die Metallrente (Allianz?) in unserer Firma auch eher ein Verkaufsgespräch als ein Informationsgespräch geboten hat.

Daher bin ich sehr vorsichtig.

Den gesamten Abschnitt von Herrn Achatz verstehe ich leider nach wie vor nicht:

„Arbeiternehmerbeitrag 65 statt 38 Euro

Versicherungen und Arbeitgeber – manchmal auch irregeleitete Gewerkschafter – behaupten fälschlicherweise, dass die 27 Euro vom Arbeitgeber großzügig geschenkt seien. Tatsache ist jedoch, dass es durch den AVWL-Tarifvertrag garantierte Leistungen (quasi Lohnleistungen) sind. Nur der Arbeitnehmer hat das Recht auf diese Tarifleistung zu verzichten. Der „Arbeitnehmerbeitrag“ beträgt also tatsächlich 65 Euro und nicht 38 Euro, wie von der MetallRente behauptet.“

Wo kommen die Beträge her? Wo kommen die 38 € und die 65 € her?

Vielen Dank bis hier hin.

Hallo Ralf,

sorry dass ich erst jetzt gemerkt habe, dass noch eine Frage gekommen ist.

Vorab finde ich es gut, dass Du mit der Sache kritisch umgehst, auch wenn man nicht alles sofort nachvollziehen kann.

Oder besser gesagt erst recht, wenn man nicht alles nachvollziehen kann.

Zu den Zahlen:

Die Gewerkschaft sieht den Eigenanteil nur noch auf 38 Euro reduziert.

Wie du treffend erkannt hast, sind die AVWL in Höhe von 27 Euro ein „Geschenk“, welches Du sowieso bekommen würdest, wenn die Gewerkschaft nicht die Verwendung in bessere Anlageformen im Wettbewerb per Betriebsvereinbarung ausgeschaltet hätte.

Ordnet man diesen Anspruch Dir persönlich zu, weil der Anspruch mit Deiner Person verbunden ist und „eigentlich“ nicht mit dem Produkt Metallrente, dann sind es <> 27 Euro.

Deshalb müsste man diese 27 Euro als eigenes Geld betrachten, welches Du zum Beispiel auch in einen rentablen flexiblen Aktienfonds für AVWL einsparen könntest, wenn die Gewerkschaft das nicht zugunsten der Metallrente per Betriebsvereinbarung ausgeschlossen hätte.

Das wird von vielen Arbeitnehmern schon aus dem Bauchgefühl als Bevormundung und Unfähigkeitsunterstellung empfunden.

Viele Pensionskassen kämpfen obendrauf wegen der Nullzinsen inzwischen um das Überleben.

Deshalb:

Eigenanteil 38 Euro laut Gewerkschaft

+ persönlicher AVWL-Anspruch 27 Euro

= Tatsächlicher Eigenbeitrag 65 Euro

Ich hoffe, ich konnte es verständlich machen.

Viele Grüße

Dirk Feldhinkel

Hallo Dirk Feldhinkel,

vielen Dank, dass du dir nochmal die Mühe gemacht hast, jetzt verstehe ich, wie der Abschnitt gemeint ist.

Die 27 € könnte man sicher auch besser investieren, aber da mir ja nichts anderes übrig bleibt, kann ich diesen Betrag ja nur über die Metallrente beziehen. Daher werde ich diesen, vom Arbeitgeber bezahlten Betrag, als Metallrente abschließen.

Ein Eigenanteil darüber hinaus scheint sich ja nicht zu lohnen, entsprechend den Ausführungen von Herrn Achatz.

Nochmal zum Eigenanteil:

Ich habe noch eine interessante Stellungnahme zu Thema gefunden:

https://www.nachdenkseiten.de/upload/pdf/150515_metallrente_stellungnahme.pdf

Zu bemängeln ist aus meiner Sicht, dass die Metallrente das übliche Beispiel mit dem 35 – jährigen der mit 67 Jahren in die Rente eintritt nicht vollständig bis zum Ende gerechnet wird. Eine Schätzung inklusive Sozialabgaben, Steuern und dem Verlust durch die geringere Einzahlung in die gesetzliche Rente wäre wünschenswert. Diese Angaben sind wahrscheinlich sehr individuell, aber eine Beispielrechnung mit Annahmen könnte man machen. Um so besser, dass Herr Achatz eine solche Schätzung für uns vorgenommen hat.

Wenn ich das Beispiel allerdings selbst durchrechne, dann lohnt sich ein Beitrag von 100 € dennoch, trotz Sozialabgaben, Steuern und dem Verlust durch die geringere Einzahlung in die gesetzliche Rente (bei einem angenommenen Garantiezins von 2,7 %, entsprechend: https://www.metallrente.de/download/deklaration-2018/).

Mit welchem Zinssatz sollte man denn aktuell rechnen? Vergesse ich etwas oder ist der Beitrag von Herrn Achatz etwas Schwarzmalerei (wenn auch nicht ganz unberechtigt)?

Hallo Ralf,

wie man sehen kann, bist Du schon weit durchgestiegen.

Zum Thema Zinsen ist einiges zu sagen. Dazu unten mehr.

Die Frage nach der Darstellung der nachträglichen Abzüge bringt es auf den Punkt. Aus meiner Sicht ist es sogar rechtlich bedenklich, dass einerseits mit den sogenannten Einsparungen aus den Sozialkassen und der Rentenversicherung geworben wird und andererseits die volle Versteuerung und die vollen Beiträge der Krankenkassen an anderen Stellen nur grob umschrieben heruntergespielt werden.

Ein Anlageberater käme heute so vor Gericht nicht mehr durch. Das Institut erst recht nicht.

Besonders apart finde ich, dass diese Erkenntnisse in Bezug auf die Rentenauszahlungen wiederum der Arbeitnehmer selbst zu besorgen habe.

Ich frage mich:

Was denn nun – macht der Berater der Metallrente eine Steuer- und Abgaben-Beratung oder nicht?

Wenn Menschen dann noch diese Grafiken unter Anrechnungen der Sozialabgabeneinsparung sehen, mit den krassen Zahlentricks, die wir bereits kennen, und danach die Bruttorente ausgewiesen wird, dann hat das limbische System unseres Gehirns keine Chance mehr.

Die allzu menschliche Gier funktioniert. Eine sinnvolle Bremse in Bezug auf die nachgelagerte Besteuerung und (doppelt hohe) Verbeitragung der Krankenkasse fehlt in der Grafik. Das nennt man Verkaufsförderung.

Die Krankenkassenbeiträge werden nachträglich komplett mit den vollen Satz verbeitragt, dass heißt im übertragenen Sinne, mit dem Satz, den Arbeitgeber und Arbeitnehmer gewöhnlich jeweils hälftig Zahlen. Der Abgabeanteil verdoppelt sich praktisch zum Prozentsatz des Arbeitnehmers in Bezug auf den vollen Rentenbetrag.

Aus meinen Erfahrungen im Bereich Investitionen und Anlagen sehe ich folgendes kritisch:

Garantiezinsen sind nur so gut, wie der Garantiegeber leistet oder leisten kann.

Wichtig: Gedruckte Werte der Versicherungen sind bis auf den Garantieteil unverbindliche Prognosen. Fragt mal jemanden, der die letzte Zeit eine Auszahlung bekommen hat, wie diese eingehalten wurde. Sehr erkenntnisreich!

Die Zinsgrafiken Deiner Links zeigten z. T. Werte aus einer Zeit vor der Finanzkrise 2008.

Spätere Werte sinken deutlich und können durch bilanzielle Bewertungsspielräume geglättet sein.

Die letzten aktuelleren Werte, die ich für Testrechnungen recherchierte, lagen deutlich unter diesen Werten z. T. unter 2%.

Zinssätze sind mathematische Verhältnisse und keine absoluten Werte. Das wirft bereits die Frage auf, ob die Verzinsungen nur auf den netto Anlageanteil oder brutto auf die tatsächliche Einzahlungen als Zufluss zur Einrichtung gerechnet sind.

Bei Renten-Versicherungen sind solche Zahlen fast nicht zu gebrauchen, um die Rentenversprechungen zu messen. Selbst außenstehende Experten können nicht nachvollziehen, mit welchen Berechnungen sogenannte Aktuare Zinsentwicklungen oder Kapitalstöcke für biometrische Risiken usw. kalkulieren. (Lebst Du zu lange oder stirbst Du zu früh?) *

Das ist ein „Berufsgeheimnis“ (ernsthaft). Transparenz = Fehlanzeige! Braucht man nicht, weil IG-Metall das toll findet. Da braucht es auch keinen Wettbewerbsvergleich.

Eine gute Verzinsung bedeutet zudem noch lange keine gesunde Pensionskasse. Die Pensionskassen hatten, wie die Verbraucherzentrale einmal recherchierte, hohe Gründungskosten. Wie diese kompensiert wurden, kann ich aus solchen Stellungnahmen nicht eruieren.

Wenn alles so im grünen Bereich ist, dann Frage ich mich, warum kürzlich im BRSG 2018 Sicherungsregeln für Deckungskapital im Sozialpartnermodell aufgelöst wurden.

Die Aussagen der Metallrente zu den erhöhten Kalkulationen eines erhöhten Lebensalters im Vergleich zu den Werten amtlicher statistisch regelmäßig geführten Sterbetafeln (10-15 Jahre länger) kann ich nur als ausgesprochen mutig bezeichnen.

Mutig vor allem für den Metallrentenanleger. Wenn diese eben nicht das „erhöhte“ Alter erreichen, machen diese Rentner unter (wahrscheinlichen) Umständen einen empfindlichen Verlust.

* Durch diesen Trick der Versicherungsunternehmen können Gewinne für den Zinsausweis „erwirtschaftet“ werden.

Dumm nur, dass viele Rentner in einigen Fällen bereits jetzt schon hilflos aus der Wäsche schauen. Ein Beispiel für das kollektive Ankommen in der Falle ist der DVG e.V., der nur noch verzweifelt gegen diese „Minusförderung“ protestiert.

Über den Trick mit den Sterbetafeln tausche ich mich inzwischen mit dem Herren aus, der wegen der Doppelbesteuerung der Renten vor dem Verfassungsgericht war. Darüber gab es vor wenigen Tagen ein Beitrag in der ARD Sendung Plus-Minus.

Wenn Du wissen willst, woher ich das alles weiß, dann schau mal hier rein: https://www.dirk-feldhinkel.de/über-mich-dirk-feldhinkel/

Apropos Zinstricks – wenn Du mal eine Immobilie bauen oder kaufen und finanzieren willst, dann kannst Du hier etwas über Zinstricks erfahren: https://www.dirk-feldhinkel.de/referenz-projekte/kombikredite-gedlddruckmaschinen-für-banken/

Kontakt geht natürlich auch: https://www.dirk-feldhinkel.de/kontakt/

Vielleicht wäre Herr Achatz auch einmal für einen Gastbeitrag offen. Ich habe noch nicht fertig 😉

Viele Grüße

Hallo Dirk Feldhinkel,

tut mir leid, dass ich mich so spät melde, ich bekomme leider nicht entsprechende Benachrichtigung, trotz Eintragung.

Ich kann Ihnen nur zustimmen, die Darstellungen der Metallrente sind einfach irreführend.

Nochmal zum Zinssatz: Ich habe es nun aufgegeben mit einem Zinssatz rechnen zu wollen, stattdessen rechne ich mit der garantierten Kapitalabfindung, die mir in einem konkreten Angebot angegeben wird. Zumindest dieser Betrag müsste ja fest sein.

Folgende Abzüge gehen jetzt in meine Rechnung ein:

Pflegeversicherung: 2,35 %

Krankenversicherung: 15,20 %

Steuern: 20,00 %

Betriebsrente reduziert gesetzliche Rente um: 34 % (grobe Schätzung)

Weiterhin zu berücksichtigen wäre wohl noch die Inflation?

Sind noch mit Kosten für die Versicherung zu rechnen?

Gibt es noch weitere Aspekte, die es zu berücksichtigen gibt?

Hallo Ralf

!

Diese Fragen sind inzwischen durch die rechtlichen Berufsbeschränkungen Rentenberatern vorbehalten. Deshalb mache ich meine Aussagen als Meinung kenntlich.

Ein betriebswirtschaftlicher Grundsatz lautet: im Vergleich liegt die Erkenntnis.

Die wichtigste Frage ist also, mit welcher Alternative vergleichst Du?

(Übrigens: Schadensersatzklagen scheitern oft an dieser Frage.)

Es sind die drei Varianten (Säulen):

1. Gesetzliche Rente

2. Betriebliche Rente

3. Private Rente

Da es hier um einen Vergleich geht, ist eine Inflation nur für den konkreten Versorgungsbedarf relevant. Für den Vergleich nicht, weil die Inflation vom Konzept unabhängig alle Versorgungswege beeinflusst. Ohne Dynamisierungen ist der Rentabilitätsvergleich leichter.

Hier steht der konkrete Wettbewerb zwischen betrieblicher und privater Rente im Raum.

Bei der privaten Rente gilt die Versteuerung des Ertragsanteils im Sinne des § 22 EStG.

Hier besteht schon das erste Problem, dass ein Ertragsanteil bestimmt ist, welcher aus einer Zeit angenommen wurde, als es noch keine Nullzinspolitik gab.

Wie ein persönlicher Austausch ergab, werden dadurch möglicherweise auf Gewinne Steuern erhoben, die gar nicht da sind. Trotzdem sind aktuell Ergebnisse von privaten Versicherungen offensichtlich besser als die betrieblichen, weil sie keine Belastungen aus der Kranken und Pflegeversicherungen mehr haben und nicht voll versteuert werden. Es sei denn, das Rentenprodukt ist sehr schlecht.

Damit sind wir schon bei der betrieblichen Variante. Die oben genannten Nachteile kennst Du inzwischen. Meine groben finanzmathematischen Testrechnungen mit Schätzwerten haben ergeben, dass bei zu schwacher Verzinsung und gleichbleibenden Kosten ein Verlust entstehen kann.

Das heißt, selbst wenn der Anlageteil noch eine schwache Rendite bringt, läuft Deine Ansparung ins Minus. Ich habe die grobe Schätzung, dass dieser Break-Even bei knapp unter zwei Prozent der Anlage liegen könnte.

Der rentenpolitische Knackpunkt ist, dass die eingeschossenen Renten- und Sozialabgaben ebenfalls diesem Verlust unterliegen können.

Der Staat verliert dann ebenfalls trotz harter Abzüge bei Auszahlungen. (Leverage-Effect)

Es gibt noch die Riesterrente, die betrieblich keinen Sinn macht. Selbst die versprochene Beitragsfreiheit bei Auszahlung halte ich für ein Problem, wenn ich die vergangenen Urteile des BVG mit der Zuordnung der Versorgungsbezüge anschaue. Das ist jedoch eine persönliche Auffassung, die hoffentlich nicht schon wieder zur bitteren Realität werden sollte, wenn es soweit ist.

Ich schätze hier eine unzulässige Ungleichbehandlung, auch wenn eine Förderung außerhalb der Sozialkassenbelastung wünschenswert wäre.

Also, genaugenommen sollte ein qualifizierter Rentenberater diese Vergleiche drauf haben.

Die Metallrentenberater sind in dieser Frage mehr Verkäufer als Berater.

Tipp:

Die Idee mit dem Rentenbarwert ist schon sehr gut.

Wenn du jemanden kennst, der betriebswirtschaftliche Grundlagen hat, dann könntest Du über deine Einzahlungen und die Barwertauszahlung in Excel mit einer Iteration den internen Zins berechnen.

Mit dieser Methode kannst Du auch den Vergleich mit mehreren privaten Rentenangeboten machen.

Achte auf Vergleichbarkeit, also keine Zusatzleistungen einmischen.

Mache jeweils den Totalvergleich netto, das heißt, Deine Netto-Einzahlungen und Deine Netto-Auszahlungen mit Förderungen und Abzügen.

Zusätzlich jeweils den Totalvergleich brutto, das heißt, Deine Brutto-Einzahlungen und Deine Brutto-Auszahlungen nur für die Anlage selbst.

Das gleiche Prinzip lässt sich mit dem Rentenanteil oder gesamt durchführen.

Gehe erst einmal von den Garantiewerten aus. Dieser Ansatz ist heute mehr als berechtigt.

Die ausgewiesenen Werte zeigen dir, warum die Anleger so leicht zu täuschen sind.

Es gibt Anlagebanken, die einen besseren Zins ihres Tagesgeldes ausweisen. Das hatte ich in einigen Fällen (private Hilfe) so vorliegen.

Es zeigt sich auch, ob sich eine schlechte Anlage hinter einer Förderung versteckt.

Sollte der Wert ins Minus laufen, dann lass den Vergleich nochmal mit der Kapitalwertmethode wiederholen. Beim internen Zins könnte es eine mathematische Unsicherheit geben. (Das ist jetzt ein bisschen zu fachlich.)

Meine Lebenspartnerin konnte den VWL-Fonds vor der Metallrente bewahren (Übergangsregelung).

Wenn es auf das Ende der Arbeitszeit zugeht, werden wir Zug um Zug umschichten und das Geld auf Zinsanlagen sichern. Mit einem Barwert kann man eine Leibrente einkaufen oder macht ein Rentenmanagement nach eigenen Vorstellungen.

Das wäre eine 4. Variante.

Werden die Abschläge auf die Diektversicherung auch fällig, wenn ich bei Auszahlung dieser im Vorruhestand bin, also dann immernoch Beschäftigter des Unterernehmens und kein Rentner bin?

Verstehe ich nicht ganz. Entweder Sie sind in Rente oder noch abhängig beschäftigt. Sobald jemand gesetzliche Rente bezieht, kommt ein Schreiben von der Krankenversicherung.

Bei mir ist es genau so. Ich habe meine Versicherung ausbezahlt bekommen, bin aber noch beschäftigt. Die Krankenkasse möchte sofort den monatlichen Beitrag haben. Solange ich über der Bemessungsgrenze verdiene brauche ich nichts bezahlen.

Ja, außer man verdient über der Beitragsbemessungsgrenze der Krankenkasse.

Wenn ich die Frage richtig verstehe, ist Ihnen nicht ganz verständlich, warum Ihnen bereits im Vorruhestand Beiträge für die Rente aus der Direktversicherung abgezogen werden. Diese Frage lässt sich nach meiner Auffassung klar beantworten.

Die Auszahlungen einer Direktversicherung sind Versorgungsbezüge im Sinne § 229 Abs. 1 Satz 5 SGB V.

Etwas genauer: Wie das Bundesverfassungsgericht bereits 28.09.2010 klargestellt hat, liegt die Zuordnung solcher Versorgungsbezüge in der Tatsache, ob der Arbeitgeber Versicherungsnehmer für den jeweiligen Kapitalstock war. (1 BvR 1660/08 vom 29.09.2010)

Sozialgerichte schienen diesen Grundsatz bis vor kurzem zu übersehen. Deshalb gab es 2018 noch einmal die Bestätigung in Bezug auf Pensionskassen. Wer ohne Beteiligung des Arbeitgebers (als Versicherungsnehmer) den Vertrag weiterführt, ist für diesen Anteil von Beiträgen zu befreien.

(Bitte nicht mit der Entgeltumwandlung verwechseln!)

Ein Tipp: Sollte dieser Vertrag einmal zeitweilig so fortgeführt gewesen sein, dass Sie selbst Versicherungsnehmer (Vertragspartner der Versicherung oder Pensionskasse) waren, könnten sie diesen verrenteten Kapitalteil von Beiträgen befreien lassen. (1BvR 100/15; 1 BvR 249/15 vom 27.6.2018)

Hinweis: Diese Erläuterungen ersetzen keine Beratung durch geeignete Juristen oder Fachleute mit entsprechender Beratungserlaubnis.

Anfang bis Mitte der 2000er Jahre war ich selbst neutral beratend für betriebliche Altersversorgung tätig. Die heutigen Probleme waren früh absehbar. Deshalb hatte ich diesen Markt verlassen und stehe bis heute der BAV sehr kritisch gegenüber.

Ich habe mit einem Freund gesprochen, der noch arbeitet, aber die Auszahlung seiner Direktversicherung beantragt hat. So wie es aussieht, wird die Krankenversicherung auf die Direktversicherung erst dann fällig, wenn er in Rente geht, denn zurzeit bezieht er noch Gehalt, von dem Krankenversicherungsbeiträge abgezogen werden. Bei Ihnen wird es genauso sein.

Ich habe auch eine Metallrente. Diese habe ich mir Anfang 12/18 auszahlen lassen. Dann der Schock: Aus den ca. 14.000 € werden mal knapp

10.000 € DAS HAT MIR KEINER GESAGT!!!!!!!! (Krankenkasse bedient sich; warum auch immer. Zudem wird diese „Rente“ auch noch mal versteuert!) Eine solche VERARSCHUNG ist eigentlich NICHT zu akzeptieren – leider KEINE Chance auf Korrektur…

Hätte ich de Sparbetrag unter mein Kopfkissen gelegt, wäre ich jetzt um ca. 4.000 € reicher (Inflation oder so natürlich nicht eingerechnet).

Ich könnte echt k…tzen!!!

Sie schildern kurz und knapp das Ergebnis. welches ich aufgrund meiner Erkenntnisse schon lange vermutet habe. Die Barwertauszahlung hat das Problem sichtbar gemacht .Es ist gut, dass Sie dass mal veröffentlichen. Für Neuabschlüsse wird nach wie vor die Trommel gerührt. Die Gewerkschaften hätten die Finger von Dingen lassen sollen, die sie nicht verstehen. Besser wäre die Stärkung einer neutralen AN / Verbraucherberatung gewesen. Wenn ich die Änderungen dazu im BRSG anschaue, darf es einem schlecht werden.

Vielen Dank für die Antwort. Vielleicht lernen ja andere daraus.

Hallo,

ich melde mich noch mal mit ganz konkreten Zahlen:

Auszahlung des steuerpflichtigen Anteils meiner Metallrente (Laufzeit 7 Jahre): 13.539 €

Davon ist ein Krankenkassenanteil von mtl. 21,05 € – verteilt auf 10! Jahre zu entrichten:

21,05×12=252,60 €/Jahr x 10 = -2526 €

Ekst 2018 OHNE Metallrente: ca. 1600 € Rückerstattung

Ekst 2018 MIT Metallrente: ca. 1600 € SteuerNACHZAHLUNG -3200 €

Es verbleibt mir ein kläglicher Rest von +7813 €

Zudem habe ich durch dieses SUPER-SPAR-MODELL 16 €/Monat an Rente „verloren“.

(Ich bin seit 2,5 Jahren „in Rente“; d.h.: – 480 € bis heute…)

Mein Fazit: FINGER WEG!!!!?

JEDE/R die/der trotzdem ein solches „Spar-Modell“ eingehen/abschließen möchte:

UNBEDINGT RICHTIG!! BERATEN LASSEN!! (Das macht kein Versicherungsberater freiwillig; zumindest meine Erfahrung. Inzwischen gibt es in meinem privaten Umfeld noch einige Menschen, die völlig entsetzt die „Ausbeute“ ähnlich gearteter Versicherungsprodukte erfahren…)

Der/die BeraterIn sollte UNBEDINGT den Ca.-Endbetrag nach Abzug von Steuer und KK-Anteil benennen!!!

(Die AGBs der div. Modelle sind für NICHT-Kenner der Materie auch nicht sehr hilfreich, da für Laien [fast] nicht zu verstehen.)

Für mich wäre das, im 1. Beitrag besagte, Kopfkissen die wesentlich bessere Alternative gewesen…

Ein gut ausgesuchter FONDSSPARPLAN wäre auch noch eine Alternative (vor allem für jüngere Menschen).

vielen, vielen Dank für das konkrete Beispiel, das zeigt: Eine Metallrente taugt nicht zur Altersvorsorge

Hallo Herr Müller!

Ihr Beispiel bringt das sehr gut rüber, was am Ende der Geschichte passiert. Sie bringen die Sache völlig richtig auf den Punkt. Inzwischen bekomme ich per Zuschriften oft die Frage gestellt: „Soll ich jetzt die Metallrente abschließen oder nicht?“ Das fragen sich viele, die gerade die Metallrente mit „Reichrechnungen“ wärmstens empfohlen bekommen oder vor kurzem abgeschlossen haben.

Darunter meldete sich vor kurzem sogar ein beruflich erfolgreicher Hochverdiener, der sich außerhalb der Beitragsbemessungsgrenze befindet und vom Problem des Doppelbeitrags gar nicht betroffen ist. Trotzdem war er sehr überrascht über den Einblick in dieses manipulative System der Finanzindustrie – mit politischen Gehilfen, versteht sich. Auch von Ihm bekomme ich ausdrückliche Unterstützung, mit diesen Erkenntnissen an die Öffentlichkeit zu gehen. Das wird aktuell vorbereitet, wie Sie auf meiner Webseite nachlesen können. (www. dirk-feldhinkel.de) Einige Untersuchungen laufen noch.

Ihr Fall interessiert mich, weil er nicht diskutierbare Fakten auf den Tisch bringt. Die Finanzindustrie, wie auch die Metallrente versteckt sich hinter dem Versprechen, dass die betriebliche Altersversorgung „das Beste“ wäre, was es gibt. Wie Herr Heil und Herr Spahn vor kurzem öffentlich klar bekannten, wollen sie die betriebliche Altersversorgung ausbauen, so als würden Sie persönlich die Sache nur schlecht reden wollen.

Das übrigens bei einer Pressekonferenz, bei der man eine Freibetragserhöhung der Betriebsrente i. H. v. nicht mal 26 Euro ankündigt. Langsam verstehe ich, warum die Regierung nicht wirklich in Bildung investieren will.

Ihr Fall liefert einen Beweis dafür, wie es wirklich läuft. Wenn sie möchten, dann untersuche ich kostenfrei Ihren Fall finanzmathematisch daraufhin, ob Sie überhaupt eine seriöse Gewinnchance hatten und ob die bis heute verbreiteten Versprechen mit dem verklausulierten Vertragskonstrukt vereinbar sind. Es liegen zur Metallrente bereits Erkenntnisse vor, jedoch würde Ihr Fall faktisch ein Soll-Ist-Vergleich ermöglichen. Ihre Hilfe wäre ein weitreichender Beitrag für den Schutz für Verbraucher und Arbeitnehmer.

Helfen Sie mir dieser Kleptokratie etwas Wirksames entgegen zu setzten. Das ist mir bereits in einer anderen vergleichbaren Angelegenheit (gegen Banken) gelungen.

Hier meine E-Mail Adresse: http://[email protected]

Vielen Dank im Voraus!

Mit besten Grüßen

Dirk Feldhinkel

[…] Die Metallrente wurde übrigens 2001 gemeinsam von Gesamtmetall und IG Metall in die Welt aus der Taufe …. […]

Danke für den Hinweis

[…] macht das ein Gesetz, das 2003 rückwirkend von Rot-Grün-Schwarz eingeführt wurde. Damit war die Betriebsrente ein Flop und bleibt es […]

Kann ich denn die Metallrente vorzeitig kündigen und mir das Geld auszahlen lassen ? Kann mir einer ne Info geben .

Sg

Nein, denn du bist nicht der Versicherungsnehmer. Der Versicherungsnehmer ist dein Arbeitgeber. Nur er kann die Metallrente kündigen. Das einzige, was du machen kannst, ist, die Metallrente ruhen zu lassen und selbst vorzusorgen.

Hallo Ntinos!

Die Entgeltumwandlung ist heute für eine einmalige Kapital-Auszahlung nicht mehr vorgesehen. Ausnahmen sind nach meiner Erinnerung höchsten noch die alten Direktversicherungen, die vor 2004 abgeschlossen wurden (+Übergangszeit). Dennoch gibt es Verträge, die mit einer Vorlaufzeit z. B. 3 Monaten die Kapitalisierung ermöglichen.

Hier muss klar sein, dass der Vertrag aus dem Zweck der Basisversorgung herausläuft und das Privileg der BAV verliert. Die Konsequenz daraus dürfte zum Beispiel eine volle Einmal-Einkommensbesteuerung ohne Fünftel-Regelung sein. Bei Einmalzahlung erhöht sich durch die Progression der Steuersatz in ungeahnte Höhen und es bleibt wenig vom Kapital übrig. Hierfür sollte ein guter Fachberater die Bedingungen (AVB) prüfen und ggf. eine steuerliche Berechnung durchführen. Wenn es nicht dringend ist, würde ich die Finger davon lassen und ggf. stilllegen.

Hallo. Ich bin durch Zufall auf die Seite gestoßen. Ich möchte nur kurz meine Daten weitergeben. Ich habe vor 2 Jahren eine Metall Rente abgeschlossen. Ziel war es, nicht mehr als 100 Euro Netto zu investieren. In meinem Fall, gehen jetzt 256,- Euro in die Rente. 200,- Euro von meinem Bruttogehalt, 30 Euro ( 15% ) muss der Arbeitgeber zusteuern ( Pflichtanteil ) und 26€ VWL Anteil. Der Vertrag läuft 16 Jahre. Das wären dann 19200 Euro die ich vom Nettogehalt zurückgelegt haben könnte. Bei der Versicherung sind es nach 16 Jahren 49152 Euro. Ziehe ich die 30 Prozent Steuer und Krankenkassenbeiträge ab, so komme ich auf 34400 Euro. Die Versicherung kann nicht in die Zukunft sehen. Angaben über Wertsteigerungen sind daher ein Blick in die Glaskugel. Aufgrund der Wertentwicklung 2017 gehen Sie von einem Betrag in Höhe von 62900 Euro aus. Das wären dann 44000 Euro. Mache ich einen Denkfehler? Oder kann das jemand bestätigen? Ich habe Lohngruppe III und einen Kinderfreibetrag. Einen Harken hat das ganze aber dennoch. Ich zahle ca. 20,- Euro weniger in die Rente ein. Also insgesamt 40€ ( AG Anteil ) Das mindert meine spätere gesetzliche Rente dann auch wieder.

Ok, Denkfehler Nummer 1: Im Betriebsrentenstärkungsgesetz heißt es „Übergangsvorschrift zu § 1a Absatz 1a § 1a Absatz 1a gilt für individual- und kollektivrechtliche Entgeltumwandlungsvereinbarungen, die vor dem 1. Januar 2019 geschlossen worden sind, erst ab dem 1. Januar 2022.“ Und in 1a steht: „Der Arbeitgeber muss 15 Prozent des umgewandelten Entgelts zusätzlich als Arbeitgeberzuschuss an den Pensionsfonds, die Pensionskasse oder die Direktversicherung weiterleiten, soweit er durch die Entgeltumwandlung Sozialversicherungsbeiträge einspart.“ Also besser bis 2019 warten – oder? Sie haben Ihre Metallrente vor zwei Jahren abgeschlossen, da muss der Arbeitgeber erst 2022 15 % zuzahlen.

Wenn ich richtig gerechnet habe, dann sind 226 x 12 x 16 = 43392 Euro.

Sollte der Arbeitgeber so großzügig sein, obwohl er nicht muss, die 15 % freiwillig zu zahlen, dann sieht die Rechnung noch mal anders aus.

226 x 18 = 4068 Euro (Zeitraum Mitte 2017 bis Ende 2018 ohne Arbeitgeberzuschuss)

256 x 174 = 44544 Euro (Zeitraum Anfang 2019 bis Ende Laufzeit in Monaten mit Arbeitgeberzuschuss)

————————

Gesamt 48612 Euro

Diese 48612 Euro werden auf 120 Monate verteilt und davon gehen 18,5 % Kranken- und Pflegebeiträge ab

Berechnungsbetrag monatlich 48612 ./. 120 = 405,10 Euro

davon 18,5 % = 74,94 Euro

Brutto 48 612,00 Euro

– KV und PV 8 993,22 Euro

——————————————

Rest 39 618,78 Euro

Was die Steuern betrifft: Metaller gehören zu den Gutverdienern und kommen auf eine Steuerquote von 25 %, in der Rente

dürfte es weniger sein, angenommen 15 %

Brutto 48 612,00 Euro

Berechnungsbetrag monatlich 405,10 Euro

– Steuern (15%) 60,77 Euro

Bezogen auf 120 Monate 7 291,80 Euro

Gesamtabzüge nach Sozialversicherung und Steuern

Brutto 48 612,00 Euro

KV + PV 8 993,22 Euro

Steuern 7 291,80 Euro

——————————————————————

Netto nach 10 Jahren 32 326,98 Euro

Zum Vergleich: Eine Investition in den MSCI World bringt nach 16 Jahren und einer durchschnittlichen jährlichen Rendite von 8 % bei

Anlage von 100 Euro ein Endkapital von 35 966 Euro. Wie gesagt, ohne den Arbeitgeberanteil

Bei 300 Euro monatlich und 8 % durchschnittlicher jährlicher Rendite sind es : 113 898 Euro.

Davon gehen noch einmal 26,375 % (Abgeltungssteuer plus Soli) weg.

Endkapital: 113 898,00 Eur0

– Steuer 30 040,60

———————————————

Netto 83 857,40 Euro

Nicht zu vergessen der Rentenverlust.

Bei einer angenommen Rentenanpassung von 1,5 % pro Jahr ergibt sich bei 200 Euro Gehaltsumwandlung in 16 Jahren eine Rentenminderung von monatlich 36,34 €

Das ergibt bei einer Rentenbezugsdauer von angenommenen 20 Jahren nochmals 8.722 € weniger Rente. Dazu kommen noch die Rentenanpassungen während des Rentenbezugs. Also wird man sicherlich nochmals weit über 10.000 € verlieren.

Auf dieser Seite kann man sich den Rentenverlust ganz schnell selber ausrechnen.

http://www.n-heydorn.de/bav-rechner.html

viel Spass

Großartig, danke für den Hinweis

Hallo Helmut

Die Grund-Aussage deines Artikels stimmt sicher, jedoch liegt das Problem nicht im vermeintlich schwachen Barwert der BAV, auch wenn die Null-Zins-Situation das System verräterisch offenbart.

Den Vergleich mit den Endwerten aus der Ansparphase in dieser Form halte ich nicht für sinnvoll. Bei einem Investment, wie dem Aktienfonds müsste man in seriöser Weise eine Risikoprämie abrechnen. Zudem wird eine Abgeltungssteuer fällig, die in Bayern inklusive Kirchensteuer 27,75 % betragen müsste (pauschal ermäßigter Satz). Die Steuer ist jedoch nur auf den Ertrag fällig und nicht auf den Gesamtbetrag. Dadurch verbessert sich die Rechnung wieder etwas zugunsten des Aktienfonds.

Der netto Bareinsatz durch Umleitungen aus den Sozialsystemen inklusive Steuer ist in der Fallbeschreibung von andre_e bis dahin stimmig. Der Barwert in Höhe von 62.900 müsste bei einem Gesamtkostenblock von geschätzt 12% auf die Einzahlung in der Anlage über 4% bringen. Das halte ich in diesem Anlageumfeld für etwas mutig. Eine Berechnung zeigt, dass mit einem Netto-Einsatz von 100 Euro Worst Case eine praktisch staatlich garantierte Rendite von ca. 10% in den Barwert angelangt. Die angestellten groben Steuer- und Abgabenberechnungen sind nach meiner Meinung nicht treffend und können im Ergebnis irreführen. Die Barwerte i. d. R. stehen nicht zur Verfügung und werden deshalb nicht versteuert. Es geht also um die Rentenzahlungen und dabei spielen zusätzlich noch einige wichtige Faktoren eine entscheidende Rolle.

Diese Vergleiche mit anderen Barwerten sind verkaufspsychologisch gewollt und diese Kapitalansammlung erfüllt offensichtlich tatsächlich einen Zweck – nach meinen Recherchen jedoch einen anderen, als dem Arbeitnehmer eine hohe Rente zu bescheren. Der Barwert Vergleich ist schon deshalb unsinnig fokussiert, weil der Arbeitnehmer i. d. R. kein Anrecht auf den Barwert hat (- bis auf Ausnahmen). Entscheidend ist, was am Ende heraus kommt. Nach meinen Recherchen bekommt dann das Adjektiv „perfide“ eine völlig neue Bedeutung.

Die oben genannten Zahlen habe ich mal in diesem System, ähnlich wie Stiftung Finanztest, mit der reinen Garantie Betrachtung durch gerechnet. Es ist locker möglich aus dem Staatsgeld eine Ansparrendite ca.i. H. v. 10% trotz kalkulierter Gesamt-Kosten i. H. v. 12% und einer mageren Garantie i. H. v. 0,9% zu erzeugen. Es ist jedoch genau so locker möglich, dass der Arbeitnehmer nach dem Rentenbezug ein netto Minus (!) i. H. v. ca. 3,5% mit ins Grab nimmt. Im Ergebnis ein Minus von 13,5% (!) zwischen Barwert und netto Zahlungsfluss insgesamt. So weisen es jedenfalls meine Rechnungen mit den Bordmitteln der anerkannten Betriebswirtschaftslehre aus.

Wie das funktioniert, habe ich inzwischen nachvollzogen. Die Recherchen gehen jedoch weiter. Inzwischen habe ich den direkten Kontakt in eine wissenschaftliche Fachabteilung einer Partei im Bundestag. Diese Partei hat bereits im letzten Jahr die richtigen Fragen gestellt und liegt bisher in den Erkenntnissen meinen am nächsten. Das erste intensive Gespräch hat bereits stattgefunden und der Kontakt soll fortgesetzt werden. Es ist jedoch noch zu früh, um über Inhalte zu sprechen.

Herzliche Grüße Dirk

Bei einem Fonds mit 8% Durchschnittlicher Rendite zu rechnen ist aber auch nicht sehr seriös oder?

Der MSCI World hat von 2004 bis heute bei einer Einmalinvestition jährlich 5,47 % Rendite gebracht, bei einem Sparplan ist die Rendite deutliche höher. Insofern sind 8 % Rendite per anno nicht unseriös.

Danke für die schnellen Antworten. Also mein Arbeitgeber hat die 15% von Anfang an gezahlt. Der Vertrag läuft seit 01.01.2017. Daher sind die Zahlen 200 + 30 + 26 anzusetzen. Richtig ist auch, das erst Vertrage ab 2019 der AG. den 15% Zuschuss zahlen muss. Die Berechnung erfolgte ohne Verzinsung seitens der Versicherung. Mit der durchschnittlichen Verzinsung die 2016 seitens des Versicherungsgebers erreicht worden ist, wäre das Kapital bei 62900 Euro. Das wäre eine monatliche Rente in Höhe von 248,- Euro Brutto. Wenn man nicht im öffentlichen Dienst arbeitet, kann einen auch mal die Arbeitslosigkeit ereilen. Das Geld auf der Metall Rente bleibt von der Arbeitsagentur unberührt. Wie es mit Kapitalanlagen steht, weiß ich nicht. Und ob ein ETF dann punktgenau oben steht wenn ich ihn verkaufen muss, ist auch zu beachten. Wenn ich aber am Anfang meiner beruflichen Laufbahn stehen würde, wäre ein ETF meine erste und einzige Wahl.

Bitte gern. Sie haben einen großzügigen Arbeitgeber, denn verpflichtend muss er erst ab 2022 die 15 % zuzahlen. Aber zu den Zahlen der Versicherung: Mir wurde beim Abschluss und auch in den Jahren danach alles mögliche versprochen, tatsächlich ausgezahlt worden ist deutlich weniger. Ich würde mich also auf die errechneten 62 900 Euro nicht verlassen. Ganz abgesehen davon, wird es angesichts der Strafzinspolitik der EZB für Versicherer immer schwerer, überhaupt Geld zu verdienen. Wenn Sie sich den Chart-Vergleich auf meiner Seite ansehen MSCI World-Metallrentenfonds sehen Sie, dass der Metallrentenfonds deutlich schlechter läuft als der Welt-Index. Die Differenz sind Provisionen und Verwaltungsgebühren. Die Versicherungen müssen ihren Verwaltungsapparat zahlen und Dividenden erwirtschaften – aus Ihren Beiträgen. Dieses Geld fehlt Ihnen natürlich im Alter. Zum Thema punktgenau: Auch die Versicherungen investieren – müssen es – in Aktien über Fonds. Wenn ihre ETFs nicht punktgenau oben stehen bei Auszahlung, dann wird die Auszahlung gekürzt, wobei die ja schon um die Kosten reduziert ist.

Hallo andre_e!

Wenn Ihren Kommentar richtig interpretiere, dann halten Sie die Argumente der Metallrente durchaus für bestechend. Das kann ich bestens nachvollziehen. Doch die besten Rechenkünste nützen nichts, wenn man 1. dem linearen Denken zum Opfer fällt und dann 2. –mit Verlaub, das ist menschlich- der Verstand durch die im Verkauf gezielt ausgelöste Gier schlicht abgeschaltet wird.

Zum einen schließe ich mich dem Kommentar von Helmut soweit an, dass die im Barwert aufgerechnete Rendite und die daraus folgende Rente einer Verzinsung unterliegt, die nach meiner Meinung nicht vor der nächsten durchgestandenen Finanzkrise kommen wird. Das ist jedoch Ansichtssache, die Ihnen nicht direkt weiterhilft.

Meine folgenden Hinweise ersetzen zwar nicht die individuelle neutrale Fachberatung von dafür zugelassenen Personen, jedoch kann ich Ihnen allgemeingültig konkrete Hinweise dafür geben, was Sie konkret tun können, um an wirklich brauchbare Informationen zu gelangen:

1. Besorgen Sie sich als erstes die sogenannten „Allgemeinen Versicherungsbedingungen“ (AVB) zum vorgeschlagenen Vertrag. Achten Sie darauf, dass diese Bedingungen zum Durchführungsweg bzw. Tarif passen. Werden Sie sehr skeptisch, wenn man sich um die Herausgabe windet oder sie gar verweigern will. (Das ist übrigens schon häufig passiert.)

2. Analysieren Sie die Kosten – auch in der Rentenphase. Lassen Sie sich gegebenenfalls von einer Fachberatung weiterhelfen. Achten Sie dabei darauf, auf was sich prozentuale Angaben beziehen: Anlagesumme, Beitragssumme oder Barwertsumme? – die Ergebnisse können sehr unterschiedlich sein – sofern überhaupt Transparenz herrscht.

3. Fokussieren sie sich auf den gesamten Vertrag und nicht nur auf den Ansparvergleich. Der Ansparbetrag ist nur ein Durchlaufposten, der dem Arbeitgeber gehört. Ob das Geld auch so bei Ihnen ankommt ist eine spannende Frage. Nach meinen Berechnungen, kann daraus sogar wieder ein sattes Minus werden. Ähnliche Erkenntnisse hat offensichtlich bereits Stiftung Finanztest gewonnen.

4. Nehmen Sie nur die garantierten Leistungen zur Grundlage. Das bedeutet nicht, dass es nie einen Ertrag gäbe, sondern, dass Sie besser nachvollziehen können, wie Ihr Geld verarbeitet wird und unter welchen (Zins-) Bedingungen ein Plus möglich ist. Achten Sie darauf, dass für keine Leistungen für biometrische Risiken kein Risikoausgleich berechnet wird. Dazu gehören zum Beispiel Hinterbliebenen- oder Berufsunfähigkeitsrenten. Ein direkter Vergleich mit anderen Anlageformen wäre hier für einen Verbraucher kaum mehr möglich. Lassen Sie sich gegebenenfalls eine Angebotsrechnung ohne solche Zusatzleistungen erstellen.

5. Die entscheidende Berechnung: Suchen Sie in den Bedingungen nach dem sogenannten Rentenfaktor. Wenn dieser sich zum Beispiel zwischen 28 und 32 befindet, dann sollten Sie auf jeden Fall wachsam sein. Aber auch höhere Rentenfaktoren sind als Garantien schon aufgrund der Gesetzgebung im Grunde wachsweich. Nehmen Sie den garantierten Barwert der Ansparung und teilen Sie diesen durch 10.000. Danach multiplizieren Sie diesen Betrag mit dem angegebenen Rentenfaktor. Jetzt der letzte Schritt: Nehmen Sie die offizielle Sterbetafel des statistischen Bundesamtes und entnehmen Sie zur Orientierung die statistische Lebensdauer, die für Ihr Renteneinstiegsalter gegeben wird. Sie können natürlich selbst eine korrigierende Einschätzung vornehmen.

Multiplizieren Sie dann die zuvor berechnete Mindestrente mit der statistisch kalkulierten Lebenslänge in Monaten. Dieser Betrag zeigt, was Sie ohne brauchbare Verzinsung wahrscheinlich als Rente insgesamt zurückbekommen.

Zu beachten:

Sofern die Freigrenzen durch die gesamten Versorgungsbezüge überschritten werden, fallen für diese Rente volle Krankenkassen- und Pflegeversicherungsbeiträge (AN+AG) für 120 Monate an. Hinzu kommt je nach Freigrenzen die volle Versteuerung der Rente mit Ihrem persönlichen Steuersatz. Beachten Sie, dass hier nicht der Durchschnittssatz, sondern mehr der Grenzsteuersatz seine Auswirkung zeigt. Zudem kann das Einkommen bis zur Rente noch steigen.

Diesen ermittelten Gesamt Betrag können Sie dann direkt mit Ihrem Netto-Einsatz zuzüglich verlorener gesetzlicher Rente vergleichen. Das Ergebnis solcher Einschätzungen ist offensichtlich sehr ernüchternd!

Leider kann ich mich aus terminlichen Gründen nicht immer sofort einbringen. Jedoch arbeite ich inzwischen auf politischer Ebene an solchen Missständen. Sie bzw. alle Leser können mir dabei helfen, wenn Sie mir zum Beispiel unterschiedliche „Allgemeinen Versicherungsbedingungen“ (AVB) solcher Versorgungswerke per E-Mail zusenden würden. Die nächste spannende Frage ist nämlich: was passiert eigentlich mit dem Geld, das bei Ihnen nicht ankommt? Schicken Sie mir, wenn Sie wollen, mal die „Allgemeinen Versicherungsbedingungen“ (AVB) Ihres Versorgungswerkes zu, damit ich meine Recherchen für Sie fortführen kann.

http://[email protected]

http://www.dirk-feldhinkel.de

Herzliche Grüße

Dirk Feldhinkel

Zur Metallrente : Hallo mache ich denn auch ein Verlustgeschäft wenn ich einfach nur die vom Arbeitgeber gezahlten 30,06 nehmen die ich für die AVWL bekomme? Die bekomme ich ja nur dafür oder ?

Hallo! Es ist nach meiner Meinung richtig, wenn Sie das konkrete Angebot im eigenen Interesse differenziert sehen. Diese AVWL bekommt man nur, wenn man die Metallrente dafür abschließt. Deshalb brauchen Sie kein schlechtes Gewissen zu haben, wenn Sie diese nutzen. Allerdings darf man sich auch fragen, warum Sie als Arbeitnehmer inzwischen keine Wahlmöglichkeit mehr haben, die Anlageform besser auszuwählen. Vor vielen Jahren konnte man die von IG-Metall ausgehandelten VWL-Zuschüsse frei in die dafür zugelassenen Anlagen einsetzen. Nicht nur in Zeiten der Null-Zins-Politik schneidet zum Beispiel ein guter Aktienfonds in der Regel besser ab als Rentenversicherungen, die in schwachverzinsliche Papiere investieren müssen. Hinzu kommen Kosten. Haben Sie mal erfahren können, was von diesen 30,06 Euro an Kosten abgezogen wird, bevor ein Restbetrag noch angelegt wird? Solange man das nicht weiß, liegt man mit Berechnungen darüber vermutlich eher exakt falsch als ungenau richtig! Die ausgewiesenen Zahlen für Renten sind außerhalb der Garantiewerte reine (optimistische) Prognosen. Wenn diese so eintreten würden, dann gäbe es kein Patt oder gar Minus zwischen Investitionssumme und Auszahlungswert – wie es immer häufiger beklagt wird. Die zusätzlichen Steuer- und Krankenkassenbeitragsabzüge fallen in der Regel bei den Ergebnisdarstellungen unter den Tisch. Erst die Auszahlungen ernüchtern. Die spannende Frage ist, warum eine Gewerkschaft, die solche Vereinbarungen über Ihren Kopf hinweg trifft, so etwas veranstaltet. Sie und Ihre Kollegen haben das Recht danach zu fragen, besonders, wenn sie Gewerkschaftsmitglied sind.

Hallo Herr Feldhinkel. Habe heute ein Schreiben von meinem Arbeitgeber bekommen wegen der Metallrente. Vielleicht können sie mir helfen dabei. Würde mich freuen.

[email protected]

Mit freundlichen Grüßen

Matthias Francke

Hallo Herr Francke,

ich habe Sie inzwischen direkt per E-Mail angeschrieben. Konnte leider nicht früher. Sie können mir gerne Ihre Fragen zusenden, damit ich weiß, wo genau der Schuh drückt.

Viele Grüße!

Dirk Feldhinkel

http://[email protected]

Vielen Dank für Ihre Zuschriften. Inzwischen konnte ich Policen-Daten, das heißt Angaben der Metallrente selbst auswerten. Die Vermutung, dass mit einem ungünstigen Verteilungsverhältnis zwischen Kapital und Rente einen Verlust des ursprünglichen Deckungskapitals gemacht werden kann, hat sich verdichtet.

Deshalb können Sie für sich in nur einer Minute folgende einfache Überprüfung durchführen:

Lassen sie sich vor Unterschrift die Policen-Daten geben. Teilen Sie das garantierte Kapital durch die garantierte Rente. Das Ergebnis ist die Anzahl der Monate der Rentenbezugszeit. Teilen Sie diese Zahl durch 12, dann haben Sie diesen Wert in Jahren. Diese Zahl rechnen Sie dem Renteneintrittsalter (67 Jahre) zu. Dann haben Sie das Lebensalter, welches Sie erreichen müssen, um das Deckungskapital ohne Zinsen zurückzubekommen. Das ungünstige Verhältnis wird auch durch eine zukünftige Rendite des Deckungskapitals nicht geheilt. Im Gegenteil, der Verlust vergrößert sich durch die entgangenen Wertsteigerungen. Die Förderungen landen absehbar zum erheblichen Teil in den Taschen des Versicherungskonsortiums, wenn übliche Sterbetafeln zugrunde gelegt würden. Eine weitere Überprüfung bzw. Bewertung wäre durch eine fachkompetente neutrale Beratung sinnvoll.

Solche Fachleute können sich zwecks Vernetzung gerne bei mir melden: http://[email protected]

Selbstverständlich können sich nach wie vor auch Betroffene bei mir melden.

[…] Metallrente ist eine gemeinsame Gründung von IG Metall und Gesamtmetall. Sie ermöglicht es, dass Arbeitnehmer eine betriebliche Altersvorsorge erhalten können. Dazu […]

[…] zu düpieren. Denn die die geplante Finanztransaktionssteuer hätte diejenigen getroffen, die eigenverantwortlich fürs Alters vorsorgen. Momentan ärgert die große Koalition diese Gruppe sowieso, weil sie den Betriebsrentnern die […]

[…] vermutlich größten Direktversicherungsfonds genauer unter die Lupe zu nehmen. Wie hat sich der Metallrentefonds entwickelt? Das geht am besten mit einen Vergleich, wofür es eine Messlatte braucht – und die […]

Endlich ein sehr guter Beitrag, der Klartext über dieses absolute Betrugsverfahren redet.

Zwar kein Metaller, aber durch Direktversicherung / Gehaltsumwandlung dank Herrn Schröder mit seiner Agenda ebenso geschröpft. Zwar hat man von der Politik um die Jahrtausendwende von einer sog. Rentenlücke gefaselt und die Leute angehalten diese auf dem Wege über genannte Zusatzversicherungen zu schließen. Damals wurde die Zusatzabdeckung als Steuerfrei beworben. Kein Wort jedoch von der Progressionsbesteuerung im Steuerwesen gesprochen. So hat dieser Hr. Schröder mit seiner Agenda alle Direktversicherungen vor 2004 abgeschlossen, mit einem Wisch auch der Besteuerung unterworfen. Neben Ek-Steuer und Krankenkassenbeiträge (für 12 Jahre!!!)

Somit wurden / werden aus Brutto 50 TEUR schlaffe 25 TEUR.

Wenn man dann noch umrechnet, dass von den während aller Berufsjahre in die Rentenversicherung eingezahlter Gesamt-Beiträge, in Relation gesetzt zu der fiktiv hoch angesetzten Lebenserwartung, unten rechts nur mehr etwas um die Hälfte zur Berechnung der IST-Rente ansteht. Ein sehr sehr lukratives Geschäft. Damit lassen sich die Sozialsysteme (Krankheit/Rente) mancher europäischer nicht grade demokratisch verwurzelter Staaten locker mit finanzieren.

Ich muss da etwas korrigieren: Es sind nur zehn Jahre, für die Direktversicherte Kranken- und Pflegebeiträge zahlen müssen. Aber das reicht auch :-(((