Werbung

2018 trat das Betriebsrentenstärkungsgesetz in Kraft. Union und SPD haben leider die Chance vertan, die Betriebsrente zu reformieren. Eine Besserung ist nicht in Sicht. Das Betriebsrentenstärkungsgesetz ist Murks. Wer fürs Alter vorsorgen will, sollte sich das Geld auszahlen lassen und besser privat und eigenverantwortlich vorsorgen. Er sollte sich nicht auf die Politik verlassen – aus 12 gewichtigen Gründen.

Die Ex-Bundesarbeitsministerin Andrea Nahles (SPD) lobte ihr Betriebsrentenstärkungsgesetz über den grünen Klee. Kein Wunder, ist es doch ihr Baby. Aber, wer profitiert davon? Alle außer den Versicherten. Das Gesetz ist Murks, halbgar, unredlich und unfair. Die Versicherten sind die Dummen, bloß hat ihnen das noch keiner gesagt. Deswegen wird es Zeit, die Fehler dieser Gesetzesruine aufzudecken.

Fehler 1 des Betriebsrentenstärkungsgesetz

Erst ab 2022

Warum galt das Gesetz erst ab 2022? Im Betriebsrentenstärkungsgesetz heißt es „Übergangsvorschrift zu § 1a Absatz 1a § 1a Absatz 1a gilt für individual- und kollektivrechtliche Entgeltumwandlungsvereinbarungen, die vor dem 1. Januar 2019 geschlossen worden sind, erst ab dem 1. Januar 2022.“ Und in 1a steht: „Der Arbeitgeber muss 15 Prozent des umgewandelten Entgelts zusätzlich als Arbeitgeberzuschuss an den Pensionsfonds, die Pensionskasse oder die Direktversicherung weiterleiten, soweit er durch die Entgeltumwandlung Sozialversicherungsbeiträge einspart.“

Fehler 2

Sozialversicherung

Damit wären wir automatisch bei Fehler Nummer 2: Der Argeitgeber spart sich in etwas 20 Prozent Sozialversicherungsbeiträge, muss aber nur 15 Prozent davon ausgleichen, indem er den Betrag an die Pensionsfonds, die Pensionskasse oder die Direktversicherung weiterleitet. Die müssen die weitergeleiteten Beträge verwalten. Das kostet natürlich Geld, so dass dem Versicherten keine 15 Prozent gutgeschrieben werden.

Fehler 3

Doppelverbeitragung

Auf den schlimmsten Fehler dieser Gesetzesruine geht keiner ein, weder Gewerkschaften, noch Arbeitgeber, noch Produktanbieter und Berater. Aber genau dieser Artikel 4 (am besten selbst nachlesen) macht die betriebliche Altersvorsorge uninteressant. Artikel 4 im Koalitionsvertrag ist kontraproduktiv und sabotiert die betriebliche Altersvorsorge. In Artikel 4 des Koalitionsvertrags steht: „Änderung des Fünften Buches Sozialgesetzbuch In § 229 Absatz 1 Satz 1 Nummer 5 des Fünften Buches Sozialgesetzbuch – Gesetzliche Krankenversicherung – (Artikel 1 des Gesetzes vom 20. Dezember 1988, BGBl. I S. 2477, 2482), das zuletzt durch Artikel 8 des Gesetzes vom 18. Juli 2017 (BGBl. I S. 2757) geändert worden ist, wird der Punkt am Ende durch folgenden Halbsatz ersetzt: ,; außer Betracht bleiben Leistungen aus Altersvorsorgevermögen im Sinne des § 92 des Einkommensteuergesetzes.‘“ Das steht da tatsächlich drin, mit einem lapidaren Halbsatz: außer Betracht bleiben … Andrea Nahles hat das so verklausuliert, damit es ja keiner begreift.

Die Doppelverbeitragung in der betrieblichen Altersvorsorge wird nur, die Betonung liegt auf „nur“, für betriebliche Riester-Rente abgeschafft. Das sind Renten im Sinne des §92 des EstG). Alle andere „Leistungen aus Altersvorsorgevermögen“, sprich Pensionskassen, Pensionsfonds und Direktversicherungen werden, wie bisher, doppelt verbeitragt – in der Anspar- und vor allem in der Rentenphase.

Das heißt, in der Rentenphase schröpft die Krankenversicherung alle, die brav vorgesorgt haben. Sie werden um die Früchte ihrer Bemühungen gebracht. Die Proteste des Vereins der Direktversicherungsgeschädigten (DVG) haben nichts gebracht. Nahles hat sich einfach darüber hinweggesetzt mit ihrem Gesetz. Die ungerechte Doppelverbeitragung hätte abgeschafft werden müssen, fordert der Bund der Versicherten (BdV) schon seit langem. Die Lobby der Krankenkassen hat sich aber durchgesetzt. Alle, außer betrieblichen Riester-Sparern, müssen auch weiterhin doppelt Krankenkassenbeiträge für ihre Altersvorsorge zahlen. Damit sei das wichtigste Ziel des Betriebsrentenstärkungsgesetzes verfehlt. Wer zu den Lobbyisten in der Bundesregierung gehört, ist mittlerweile auch klar: Es sind vor allem Ex-Krankenversicherungsfunktionäre in der Union. Damit allerdings wird es nichts mit der Stärkung der Betriebsrente, was Sinn und Zweck dieses Gesetzes sein soll.

Wie viel Geld das ist, das brave Altersvorsorger an die gesetzliche Krankenkassen zahlen, lässt sich am besten an dieser Tabelle ablesen: Seit 2000 bis 2016 sind die Beitragseinnahmen der gesetzlichen Krankenversicherung (GKV) aus Bezüge der betrieblichen Altersvorsorge und anderen Versorgungsbezügen haben sich annähernd vervierfacht – von 1,5 Milliarden Euro im 2000 auf 5,7 Milliarden Euro im Jahr 2016. Dieses Geld fehlt den Betriebsrentner natürlich im Alter. Deswegen schwimmen die Krankenversicherungen zurzeit auch im Geld.

Einnahmen der gesetzlichen Krankenversicherung aus Versorgungsbezügen

Einnahmen GKV aus Versorgungsbezüge Bild: KI-generiert mit Microsoft Copilot

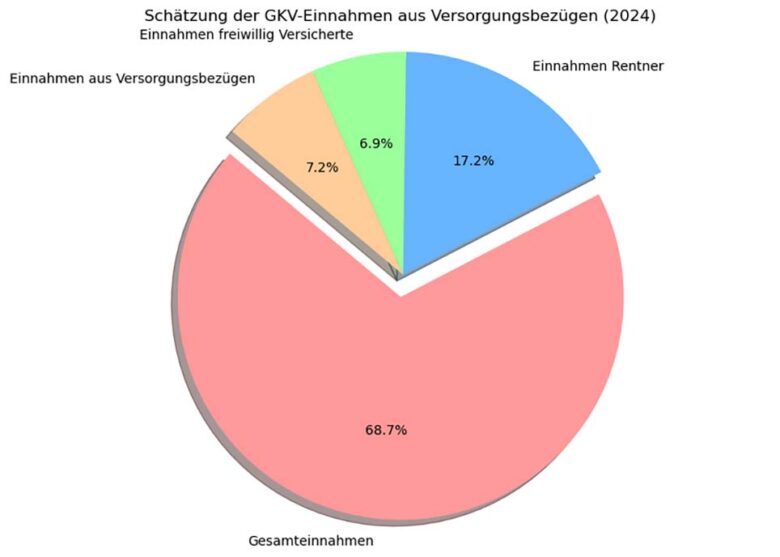

Für das 2024 liegen derzeit keine genauen veröffentlichten Zahlen zu den Einnahmen der gesetzlichen Krankenversicherung speziell aus Versorgungsbezügen vor. Allgemein stammen die Einnahmen der GKV hauptsächlich aus Beitragssätzen, Umlagen und anderen Beiträgen, während Versorgungsbezüge (Betriebsrenten oder Pensionen) eher indirekt eine Rolle spielen. Wer das Zahlenwerk des GKV Spitzenverbands analysiert kommt indes auf folgende geschätzten Einnahmen, basierend auf einer modellhaften Schätzung sich für das Jahr 2024:

📊 Geschätzte Einnahmen der GKV aus Versorgungsbezügen:

🔍 Annahmen für diese Schätzung:

- Gesamte Beitragseinnahmen der GKV: ca. 290 Mrd. Euro

- Anteil der Rentner an den Beitragseinnahmen: ca. 25 %

- Anteil der freiwillig Versicherten: ca. 10 %

- Anteil der Versorgungsbezüge an den beitragspflichtigen Einnahmen dieser Gruppen: ca. 30 % ≈ 30,45 Milliarden Euro

Diese Schätzung basiert auf typischen Verteilungen und öffentlich bekannten Strukturen der GKV-Finanzierung. Die tatsächlichen Werte können je nach Datenlage und Berechnungsmethode leicht abweichen.

Fehler 4

Grundsicherung

Wer im Alter auf Grundsicherung angewiesen ist, dem wird davon die Betriebsrente abgezogen – bislang. Das heißt, er bekam bislang auch nicht mehr, als jemand, der nicht fürs Alter vorgesorgt hat. Das Betriebsrentenstärkungsgesetz ändert das: Künftig dürfen Geringverdiener hundert Euro aus einer Betriebspension behalten, wenn sie im Alter verarmen und auf Grundsicherung angewiesen sind. Zuzüglich dürfen sie weitere 30 Prozent „des diesen Betrag übersteigenden Einkommens aus einer zusätzlichen Altersvorsorge“ behalten, aber nur bis maximal 50 Prozent der Regelbedarfsstufe 1“. Was ist das für ein Vorsorgeverständnis: Wer eigenverantwortlich vorsorgt, darf nur ein Zuckerl behalten, wenn es ihm im Alter schlecht geht. Was sind schon hundert Euro in fünf, zehn oder 15 Jahren? Übrigens die Regelbedarfsstufe 1 liegt aktuell (2018) bei 416 Euro.

Beispiel: Die monatliche Rente aus zusätzlicher Altersvorsorge beträgt 320 Euro. Vollständig anrechnungsfrei sind hundert Euro. Von den verbleibenden 220 Euro bleiben noch 30 Prozent anrechnungsfrei – also 66 Euro pro Monat. Der gesamte Freibetrag darf indes 50 Prozent des Eckregelsatzes, sprich 208 Euro nicht überschreiten. Dies ist in diesem Beispiel erfüllt. Der gesamte Freibetrag liegt also bei 166 Euro pro Monat. Damit allerdings kommt niemand in Großstädten wie München und Hamburg über die Runden. Die Lebenshaltungskosten für einen Rentner (Single) liegen laut finance scout 24 bei rund 1000 Euro, dabei sind nur die Grundbedürfnisse abgedeckt. Die Rentner werden also auch künftig zur Tafel gehen.

Wachsende Armut: Grundsicherung im Alter ist mittlerweile kein Randproblem mehr: Mittlerweile sind mehr als eine halbe Rentner auf Grundsicherung angewiesen. Das ist eine Steigerung um 36 Prozent seit 2016. Frauen sind überproportional von Altersarmut betroffen, denn die Zahl der weiblichen Grundsicherungsempfänger liegt bei 308 726, die der Männer bei 216 869. Das Armutsrisiko steigt also.

Fehler 5

Beitragsbemessungsgrenze

Beitragsbemessungsgrenze ist nicht gleich Beitragsbemessungsgrenze. Die Steuerfreiheit von betrieblichen Altersvorsorgeverträgen wurde auf acht Prozent der Beitragsbemessungsgrenze erhöht, Sozialabgabenfreiheit bleibt indes bei vier Prozent beschränkt. Als Folge sieht der Bund der Versicherten: „Wer zukünftig die Entgeltumwandlung bis zur steuerfreien Höchstgrenze nutzt, muss sich auf eine empfindliche Doppelbelastung seiner Betriebsrente durch Kranken- und Pflegeversicherungsbeiträge einstellen“. Das Perfide, der volle Beitragssatz wird in der Rente fällig, insgesamt mehr als 18 Prozent, wie jeder mittlerweile weiß, da ja zur Krankenversicherung noch der Zusatzbeitrag und die Pflegeversicherung kommt – Tendenz steigend. Für die betriebliche Altersvorsorge kommt das einer kalten Enteignung gleich. „Wer Betriebsrenten stärken möchte, muss Betriebsrentner von solchen widersinnigen Belastungen befreien“, so Axel Kleinlein, Vorstandssprecher des Bundes der Versicherten (BdV). Es sei völlig unverständlich, dass diese Gerechtigkeitslücke mit dem jetzt verabschiedeten Gesetz sogar nochmals weiter geöffnet wird, empört sich Kleinlein. Das Problem der Altersarmut lasse sich so nicht lösen, das sei „blauäugig“. Das Betriebsrentenstärkungsgesetz ist alles andere als zukunftsfähig.

Fehler 6

Nur für Großkonzerne

„Das Sozialpartnermodell ist für Großkonzerne gemacht und für mittelständische Betriebe nicht zu bewältigen“, wird Andrew Hartsoe, verantwortlich für Betriebsrenten beim Finanzberater Plansecur in der „Frankfurter Allgemeinen“ zitiert. Der Mittelstand sei oft nicht tarifgebunden. „Bleibt es dabei, ist das Modell von Nahles ein Rohrkrepierer“, sagt Hartsoe. Es bleibt erst mal dabei. Damit sind Millionen von Arbeitnehmern außen vor, denn von 2000 bis 2016 ist die Tarifbindung der Hans-Böckler-Stiftung zufolge in Westdeutschland von 70 auf 59 Prozent gesunken, in Ostdeutschland von 63 auf 47 Prozent. Wie heißt es doch so schön im Gesetzestext:

„Soweit Entgeltansprüche auf einem Tarifvertrag beruhen, kann für diese eine Entgeltumwandlung nur vorgenommen werden, soweit dies durch Tarifvertrag vorgesehen oder durch Tarifvertrag zugelassen ist. (2) In einem Tarifvertrag oder auf Grund eines Tarifvertrages in einer Betriebs- oder Dienstvereinbarung kann geregelt werden, dass der Arbeitgeber für alle Arbeitnehmer oder für eine Gruppe von Arbeitnehmern des Unternehmens oder einzelner Betriebe eine automatische Entgeltumwandlung einführt, gegen die der Arbeitnehmer ein Widerspruchsrecht hat (Optionssystem). Das Angebot des Arbeitgebers auf Entgeltumwandlung gilt als vom Arbeitnehmer angenommen, wenn er nicht widersprochen hat und das Angebot 1. in Textform und mindestens drei Monate vor der ersten Fälligkeit des umzuwandelnden Entgelts gemacht worden ist und 2. deutlich darauf hinweist, a) welcher Betrag und welcher Vergütungsbestandteil umgewandelt werden sollen und b) dass der Arbeitnehmer ohne Angabe von Gründen innerhalb einer Frist von mindestens einem Monat nach dem Zugang des Angebots widersprechen und die Entgeltumwandlung mit einer Frist von höchstens einem Monat beenden kann.“ Und weiter heißt es in dem Gesetz: „Nichttarifgebundene Arbeitgeber und Arbeitnehmer Nichttarifgebundene Arbeitgeber und Arbeitnehmer können die Anwendung der einschlägigen tariflichen Regelung vereinbaren“. Das klingt wie „hätte, hätte … Fahrradkette“. „Bätschi“ würde Andrea Nahles sagen.

Fehler 7

Garantieverbot

Fehler oder Vorteil – das sogenannte Garantieverbot lässt das ganze Betriebsrentenstärkungsgesetz zur Makulatur werden. Wer immer auch eine Betriebsrente anbietet, er muss keine Garantie über die Beitragshöhe mehr abgeben. Das heißt im Umkehrschluss, dass der Versicherte das Risiko selbst trägt. Im Gesetz heißt das wieder verklausuliert so: „Bei einer reinen Beitragszusage hat der Pensionsfonds, die Pensionskasse oder die Direktversicherung dem Versorgungsempfänger auf der Grundlage des planmäßig zuzurechnenden Versorgungskapitals laufende Leistungen der betrieblichen Altersversorgung zu erbringen. Die Höhe der Leistungen darf nicht garantiert werden.“ Das heißt, die Versicherer müssen für Betriebsrenten nach dem Sozialpartnermodell keine Deckungsstöcke mit konservativen Anlagevorschriften mehr aufbauen. Deckungsstock klingt etwas sperrig, heißt vereinfacht gesprochen, Sicherungsvermögen. Das ist der Teil des Vermögens eines Versicherungsunternehmens, das nötig ist, um den Kunden, sprich den Versicherten, ihr Geld auch wirklich auszahlen zu können. Das können Staatsanleihen sein, Bares und Immobilien. Das Problem: Staatsanleihen bringen keine Rendite, Bares sowieso nicht.

Damit entfällt aber jedes Argument für eine Betriebsrente. Warum soll ein Beschäftigter einem Versicherer sein Geld geben, wenn er selbst, sprich der Versicherte, das Risiko übernimmt. Dann kann er sein Geld auch gleich selbst anlegen und spart damit Anfangsprovision, Verwaltungsgebühr und sonstige Kosten. Als Selbstentscheider hat der Versicherte deutlich niedrigere kosten, denn er muss keine teure Versicherungsadministration mitfinanzieren, die ja auch noch etwas am Versicherten verdienen will. Mit dem Garantieverbot hat Nahles die Betriebsrente ad absurdum geführt. Wahrscheinlich ist ihr das aber nicht bewusst – wie auch, Nahles ist seit 1988 in der SPD, sie ist Literaturwissenschaftlerin (neuere und ältere Germanistik) und hat darüber hinaus Politikwissenschaften studiert. In diesem Geist ist auch das Betriebsrentenstärkungsgesetz verfasst. Wie soll sie wissen, dass Gebühren Rendite kosten – je höher die Gebühren, desto geringer die Rendite. Das lernt jeder Betriebswirtschaftsstudent im ersten Semester.

Fehler 8

Verwaltungskosten

Bei einer staatlich geförderten Zusatzrente darf es nicht sein, dass die eigentlichen Gewinner Versicherungsunternehmen sind. Wenn der Staat das Rentenniveau senkt, muss er auch für einen Ausgleich sorgen. Wie das funktioniert, zeigt unser nördlicher Nachbar Schweden. Schweden hat eine effiziente Form kapitalgedeckter Altersvorsorge als Ergänzung zur staatlichen Rente aufgebaut. Schwedische Arbeitnehmer legen 2,5 Prozent ihres Lohns jeden Monat zur Seite. Der Clou dabei, die schwedischen Altersvorsorger können wählen, in welchen der rund 800 Fonds im System sie einzahlen. Wer damit überfordert sein sollte, zahlt in den staatlich verwalteten Fonds ein. Dieser staatlich verwaltete Fonds AP7 Såfa hat seit 2000 eine durchschnittliche jährliche Rendite von 6,5 Prozent pro Jahr erwirtschaftet, trotz zwei Börsencrashs. Die Kosten belaufen sich pro Jahr nur auf 0,13 Prozent für den Aktienfonds und auf 0,05 Prozent für den Rentenfonds. Obwohl das Bundesministerium für Arbeit und Soziales die verschiedenen Altersvorsorgesysteme in anderen europäischen Ländern untersucht hat, darunter auch das schwedische Modell, geht sie in ihrem Betriebsrentenstärkungsgesetz mit keinem Wort darauf ein. Wer nach „Schweden“ sucht, bekommt keine Treffer.

Das heißt, Nahles wirft die Altersvorsorge den Versicherern zum Fraß vor. Denn, von Renditen und Kosten wie in Schweden können deutsche Betriebsrentner nur träumen. Kapitallebensversicherungen und Investmentfonds kassieren weit mehr als die 0,13 Prozent. Das schwedische Modell ist bezogen auf Rendite und Risiko deutlich effizienter als die deutsche Altersvorsorge-Flickschusterei.

Fehler 9

Gesetzliche Rente

Wer Geld in die betriebliche Altersvorsorge einzahlt, reduziert damit automatisch seine gesetzliche Rente. Nicht nur das, auch alle anderen Sozialleistungen bemessen sich am Bruttogehalt – ist das geringer, fallen nicht nur die gesetzliche Rente geringer aus, sondern auch Arbeitslosengeld, Krankengeld, Erwerbsminderungsrente und Altersrente. „Finanztip“ hat die Probleme mit der Entgeltumwandlung sehr ausführlich dargestellt. Es lohnt sich, das Kapital zu lesen. Übrigens, wer eigenverantwortlich per Entgeltumwandlung fürs Alter vorsorgt, reduziert damit nicht nur die eigene gesetzliche Rente, sondern auch das Beitragsaufkommen der Deutschen Rentenversicherung insgesamt und damit die gesetzliche Rente aller. „Dadurch verschärft sich das gesamtgesellschaftliche Problem der Rentenarmut“, wie Norbert Schönert trefflich bemerkt. Denn die Rentenversicherung und auch die anderen Zweige der Sozialversicherung verlieren natürlich Einnahme aufgrund der beitragsfreien Umwandlung der Gehälter von Millionen Arbeitnehmern.

Fehler 10

Job-Wechsel?

Was ist, wenn ein Arbeitnehmer den Arbeitgeber wechselt oder sein Unternehmen pleitegeht? Im Gesetz zum Stellenwechsel steht beispielsweise überhaupt nichts. Für den Insolvenzfall gibt es den Pensionssicherungsverein auf Gegenseitigkeit (PSVaG) – da muss sich der Arbeitnehmer aber dahinterklemmen und um seine Ansprüche kämpfen. Was ist bei einem Jobwechsel? Ob jemand seinen Vertrag mitnehmen kann, hängt von der Art des Vertrags ab. Wer eine Direktzusage oder einen Vertrag über die Unterstützungskassen hat, ist gekniffen: Leider ist es so, dass es viele Formen der betrieblichen Altersvorsorge gibt, manchmal kann der Vertrag, den jemand beim alten Arbeitgeber abgeschlossen hat bei einem Wechsel nicht ohne Einbußen beim neuen Arbeitgeber weitergeführt werden, weil der mit einem anderen Versicherer zusammenarbeitet. So lange es da keine Vereinheitlichung gibt, bleibt das Murks

Fehler 11

Null-Rendite

Rendite – wie sieht es damit aus? Ganz schlecht. „Vor allem jüngere Arbeitnehmer sollten gut aufpassen“, schreibt die Verbraucherzentrale Bayern. „Wenn sich der Arbeitgeber nicht mit einem nennenswerten Beitragszuschuss einbringt, drohen deutliche Einbußen“, so der Altersvorsorgeexperte Merten Larisch. Je nach Alter sollte der Arbeitgeberanteil der Verbraucherzentrale Bayern zufolge wenigstens 40 Prozent betragen. „So können auch spezifische Nachteile der betrieblich geförderten Vorsorgevariante aufgehoben werden“.

„Finanztip“ geht sogar noch einen Schritt weiter und rechnet das anhand eines Beispiels vor: „Im stark vereinfachten Basisfall, dass sich die Beiträge zur bAV nicht verzinsen, zahlt der Durchschnittsverdiener über 30 Jahre jeden Monat netto 100 Euro in den Vertrag und bekommt nur 82 Euro garantierte Nettorente heraus. Er müsste nach Renteneintritt mit 67 noch rund 37 Jahre leben, also 104 Jahre alt werden, damit er sein Geld wiederbekommt.

Fazit: Das lohnt sich auf keinen Fall! Angenommen, die bAV-Beiträge verzinsen sich mit zwei Prozent pro Jahr über 30 Jahre. Dann sieht die Sache etwas besser aus. Statt 82 Euro kann sich der Arbeitnehmer für 100 Euro monatlicher Einzahlung jetzt über eine garantierte Nettorente von 127 Euro pro Monat freuen. Damit er sein eingezahltes Geld wiederbekommt, müsste er noch 24 Jahre Rente beziehen – also 91 Jahre alt werden.

Fazit: „Das lohnt sich wahrscheinlich für die meisten Betriebsrentner immer noch nicht.“ Denn, das Problem, das die Ersparnis heute, die Lasten im Alter nicht ausgleichen kann, hat das Betriebsrentenstärkungsgesetz eben nicht behoben.

So viel Rente bringt die Entgeltumwandlung

Das ist natürlich eine Vereinfachung: Nach 30 Jahren hätte unser Fall 30 Rentenpunkte gesammelt, was eine gesetzliche Bruttorente von 900 Euro ergäbe. Von der Brutto-Betriebsrente bleiben nach Abzug aller Kosten und Abgaben nur noch 82 Euro netto übrig unter der Annahme, dass sich die 30 Jahre lang eingezahlten Beiträge nicht verzinsen. Aus 100 Euro sind 82 Euro geworden. Der betriebliche Altersvorsorger müsste schon ein Methusalem-Alter erreichen, um nur das eingezahlte Geld wieder herauszuholen. Übrigens, die Nullverzinsung ist gar nicht so abwegig, denn der gegenwärtige Garantiezinses (Höchstrechnungszins) liegt bei 0,9 Prozent. Wobei 0,9 Prozent nicht auf die Einzahlungen berechnet werden, sondern darauf, was von den Prämien abzüglich der Kosten (Abschlussprovision, Vertriebsaufwand, Verwaltung, Todesfallschutz) übrigbleibt – und das sind meist nur 70 Prozent. Damit reduziert sich der effektive Garantiezins noch einmal. Er kommt damit der „0“ ziemlich nahe. Aber selbst bei Minimal-Verzinsung von zwei Prozent müsste der Betriebsrentner 91 Jahre alt werden. Dumm nur, dass Männer im Westen nur eine Lebenserwartung von 78 Jahren haben. Das heißt, die bAV lohnt sich für die meisten Männer überhaupt nicht.

¹ Ein Single hat 30 Jahre durchschnittlich verdient und 100 Euro monatliches Entgelt in einen bAV-Beitrag umgewandelt. Vereinfachend sagen wir, dass Löhne und bAV-Beiträge konstant sind.

² Monatsbrutto und Rentenbrutto sind nötig, um die Einkommensteuerlast zu berechnen. Nach 30 Jahren hat der Single 30 Rentenpunkte gesammelt. Daraus ergibt sich eine gesetzliche Bruttorente von rund 900 Euro.

³ Wir unterstellen einen garantierten Rentenfaktor von 28. Das bedeutet: Für 10.000 Euro angespartes Kapital sind 28 Euro monatliche Bruttorente garantiert.

¹¹ Im Beispiel verliert der Durchschnittsverdiener durch die Entgeltumwandlung (182 Euro von 3000 Euro) pro Jahr 1/16 Rentenpunkt. Über 30 Jahre macht das rund 1,8 Rentenpunkte.

Quelle: Finanztip-Berechnung (Stand: 2. Juni 2017)

Fehler 12

Verkomplizierung

Das Gesetz ist schlichtweg zu kompliziert. Das sagen selbst wohlmeinende Verbände und Versicherer sowie die Gewerkschaften. Ein kompliziertes Gesetz kostet aber und ist zudem ungerecht. Dem Gesetz ist anzumerken, dass es nicht aus einem Guss stammt, es gleicht eher einem Flickenteppich. Das Gesetz ist nicht nur kompliziert, sondern in sich unlogisch.

Die Entgeltsumwandlung lohnt sich nur, wenn der Arbeitgeber einen deutlichen Beitrag leistet – mit 15 Prozent ist es nicht getan. Alles in allem verdient das Betriebsrentenstärkungsgesetz seinen Namen nicht – im Gegenteil, es ist ein Betriebsrentenschwächungsgesetz. Schlampig gemacht, wichtige Tatbestände sind nur mit einem Halbsatz angerissen, vieles fehlt. An den Versicherten hat der Gesetzgeber zuletzt gedacht. Das Gesetz gehört auf den Müll. Besser wäre es, Andrea Nahles hätte sich am Vorbild Schweden orientiert. Wie es geht, hat das Bundesministerium für Arbeit und Soziales ja gründlich recherchiert, aber daraus eben keine Lehren gezogen. Mit was haben wir nur so eine Politik verdient – ein Trauerspiel.

Übrigens, das Rentenwerk, getragen von fünf genossenschaftlich geprägten Versicherern, hat nach der Reform der Betriebsrente jetzt sein Produkt fertiggestellt: eine fondsgebundene Direktversicherung. Zu den Fünf gehören Barmenia, Debeka, Gothaer, HUK-COBURG und Die Stuttgarter ab sofort. Gefragt nach den Webfehlern des Betriebsrentenstärkungsgesetzes kam folgende Antwort:

Es ist durchaus richtig, dass Betriebsrenten in der Auszahlungsphase in voller Höhe mit Kranken- und Pflegeversicherungsbeiträgen belastet werden. Dies wurde im Rahmen des sogenannten Gesundheitsmodernisierungsgesetzes (GMG) im Jahr 2004 beschlossen. Für Arbeitnehmer ergeben sich trotz alledem entscheidende Vorteile: Aufgrund der sozialversicherungsrechtlichen Freistellung der Beiträge sparen Arbeitnehmer in der Ansparphase zum Beispiel auch die Anteile zur Kranken- und Pflegeversicherung. Darüber hinaus hat der Gesetzgeber reagiert und die Arbeitgeber verpflichtet, ab 2019 (für alle Neuverträge) beziehungsweise ab 2022 (für alle Bestandszusagen) 15% der SV-Ersparnisse an die Arbeitnehmer weiterzugeben. Durch diese Mechanismen wird der Nachteil der vollen Verbeitragung in der Auszahlungsphase ausgeglichen; die Betriebsrente wird gestärkt. In Hinblick auf das jüngst entwickelte Angebot des Rentenwerks können wir sagen, dass Arbeitnehmer vor allem von der im Branchenvergleich sehr günstigen Kostenstruktur des Konsortiums profitieren, die letztlich zu höheren Ablaufleistungen führt. Durch den Wegfall der Arbeitgeberhaftung – also der reinen Beitragszusage – im neuen Modell, kann das Rentenwerk Beiträge kapitalmarktorientierter anlegen und so über lange Sicht höhere Renten für seine Kunden erwirtschaften. Auch dieser Aspekt trägt entscheidend zum Ausgleich des „Nachteils“ der vollen Verbeitragung bei.

Jeder kann sich jetzt selbst einen Reim darauf machen. So wird’s nichts mit der betrieblichen Altersvorsorge. Nur wenn das Rentenwerk die Abschaffung der Doppelverbeitragung bei der Politik erreicht, können die Fünf überhaupt erst loslegen, ansonsten brauche sie erst gar nicht loslegen. Denn, dann lohnt sich die Betriebsrente in dieser Form nicht. Wer selbst vorsorgt, ist besser dran.

Was hier so theoretisch klingt, hat dramatische Folgen für die finanzielle Lage von Millionen Rentnern. Es reicht eben nicht aus, dass sich Arbeitnehmer auf die arbeitgeberfinanzierte Betriebsrente ihres Unternehmens verlassen. Das Versorgungsniveau der arbeitgeberfinanzierten betrieblichen Altersvorsorge (bAV) beträgt einer aktuelle Untersuchung von Willis Towers Watson zufolge im Median zwischen 4,4 und 4,8 Prozent des letzten Grundgehalts, also Peanuts. Das Absenken der gesetzlichen Rente könne so nicht allein von der arbeitgeberfinanzierten bAV kompensiert werden, so ein Ergebnis des „Deutschen bAV-Index 2018“ von Willis Towers Watson, für das 200 Unternehmen mit 332 arbeitgeber- oder mischfinanzierten Versorgungszusagen analysiert wurden

Photo by Martin Wessely on Unsplash

Werbung

9 Kommentare. Hinterlasse eine Antwort

Liebe Leute,ich kann es nur immer wiederholen

Kümmert Euch um eure Rente und euer finanzielles Leben

Pflegeversicherung in jungen Jahren ist preiswert und sichert gegen Vermögensverlust ab

Berufsunfähigkeitsversicherung in jungen Jahren auch preiswert

Lernen,lernen,lernen,damit Ihr einen Job bekommt,der einem ausreichend absichert

,damit man Rücklagen bilden kann

Die Mieten werden immer weiter steigen ,also erwerbt Eigentum

Bildet eure Kinder,auch im wirtschaftlichen Denken aus

Excel hilft sehr gut bei der Ein/Ausgabenverwaltung

Die Rentenversicherung ist eine Versicherung,dass kapieren viele nicht

Was ich einzahle,bekomme ich raus

Wenig einzahlen,wenig Rente,wie bei allen Versicherungen

Kümmert Euch um Eure Finanzen und wartet nicht auf den Staat

Bildet zusätzliche Rücklagen für die spätere Rentenlücke

Und Lernen,lernen,lernen

Je besser die Ausbildung,je höher das Einkommen

Aber nur Sachen studieren,lernen für die es auch Berufe gibt

Handwerker,IT leute und Ingenieure werden gesucht!!!!!!!!!!!

Bravo! Alles auf den Punkt gebracht. Bei Fehler Nr. 10 könnte noch ergänzt werden dass man nicht nur seine eigene Rente, sondern auch die Renten aller durch Gehaltsumwandlung kürzt. Dadurch verschärft sich das gesamtgesellschaftliche Problem der Rentenarmut mit freundlicher staatlicher Unterstützung nochmals.

All diese unsäglichen privaten Vorsorgeangebote wurden von den Lobbyisten der Versicherungswirtschaft geschrieben. Ein durchschnittlier Politker in seiner Versorgungshängematte hat leider keine Ahnung.

Hallo Norbert,

vielen Dank für den Hinweis. Das baue ich gleich in den Beitrag ein, denn genau so ist es.

viele Grüße

Helmut

„Die Lobby der Krankenkassen hat sich aber durchgesetzt, so dass alle, außer betrieblichen Riester-Sparern, auch weiterhin doppelt Krankenkassenbeiträge für ihre Altersvorsorge zahlen müssen“

So ein Blödsinn! Beiträge zur bAV nach §3.63 wurden bisher (zumindest außer bei Riester) und werden auch weiterhin aus dem Brutto gespeist. Somit wurde und wird in der Ansparphase kein Krankenkassenbeitrag entrichtet

[…] Ob sie einen zusätzlichen Beitrag zur Betriebsrente leisten, liegt in ihrem freien Ermessen. Im Betriebsrentenstärkungsgesetz wurde leider versäumt, die Doppelverbeitragung abzuschaffen. Wie Entgeltumwandlung funktioniert […]

[…] dem Betriebsrentenstärkungsgesetz sollte alles ganz anders werden – das Paradies für alle, die über den Betrieb fürs Alter […]

[…] Warum das Betriebsrentenstärkungsgesetz Murks ist › Vorunruhestand 12. März 2018 at 9:08 […]

[…] Anfang 2022 müssen Chefin oder Chef für alle Direktversicherungen dank des Betriebsrentenstärkungsgesetzes mindestens 15 Prozent dazu zahlen, denn sie sparen sich durch die Entgeltumwandlung Sozialabgaben, […]

[…] von Sozialabgaben zu befreien, hat nicht geholfen. Zum Hintergrund: Seit dem Eintritt des Betriebsrentenstärkungsgesetzes am 1. Januar 2019 werden sogenannte Riester-Renten aus betrieblichen Versorgungen in der […]