Werbung

Versicherungsmakler sind gut darin, Interessenten das Blaue vom Himmel zu versprechen. Das hat gerade bei Direktversicherungen nichts mit der Realität zu tun. In der Regel sind Direktversicherungen ein Minus-Geschäft, woran nur die Versicherer verdienen.

Wer eine Direktversicherung – und die Metallrente ist auch so eine – abschließt, der muss schon mindestens 82,5 Jahre alt werden, um zumindest das herauszubekommen, was er und sein Arbeitgeber einbezahlt haben. Im Grunde genommen, sind Direktversicherungen ein Minus-Geschäft. Das hindert viele aber nicht daran, immer noch eine Direktversicherung abzuschließen. Wenn sie das, was dann letztlich rauskommt, einmal selbst durchgerechnet hätten, wären sie sicher nicht in diese Falle getappt.

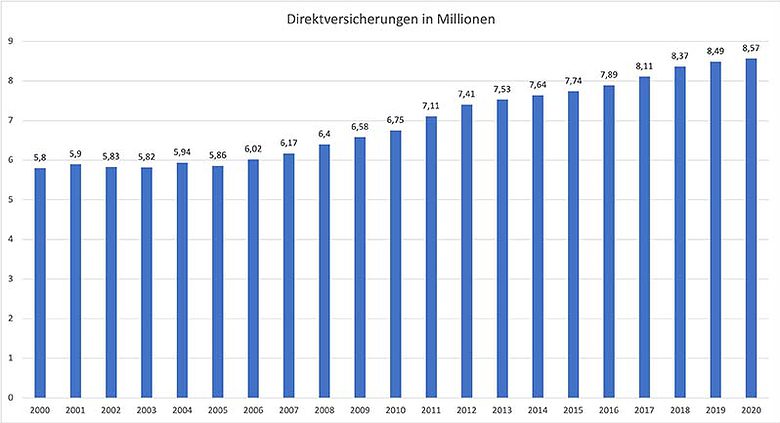

Zahl der Direktversicherungen Quelle: GDV

Das Blaue vom Himmel versprochen

Für Männer lohnt sich eine Direktversicherung noch weniger als für Frauen, weil sie nicht so alt werden – und alt heißt „82,5 Jahre“. Männer haben im Schnitt eine Lebenserwartung von lediglich 78,6 Jahren haben, Frauen von 83,4 Jahren, so die Zahlen des Statistischen Bundesamts. Das heißt, sie haben zwar eingezahlt, bekomme aber nicht mal das eingezahlte wieder zurück.

„Finanztest“ hat es einmal in seinem Spezial „Rente“ vorgerechnet – hier die Rechnung bezogen auf 100 Euro monatlicher Einzahlung in eine Direktversicherung (Arbeitnehmer ist 30 Jahre alt und zahlt bis zur Regelaltersgrenze von 67 Jahren ein):

Einzahlphase

gesparte Sozialabgaben 20 Euro

gesparte Steuern 25 Euro

Nettobetrag Arbeitnehmer 55 Euro

———————————————

Sparbeitrag Arbeitnehmer 100 Euro

Arbeitgeberanteil: 15 Euro

———————————————

Gesamtsparbeitrag. 115 Euro

Auszahlphase

Bruttorente 270 Euro

– weniger gesetzl. Rente. -37 Euro

– Kranken/Pflegebeitrag. -26 Euro

– Steuern -40 Euro

———————————————

Nettorente 167 Euro

Wie lang die Rente bezahlt werden muss, bis zumindest die Arbeitgeber- und Arbeitnehmerbeiträge von 70 Euro (55 + 15) beglichen sind:

Einzahlphase

Einzahlung pro Monat 70 Euro

bezogen auf 37 Jahre 31.080 Euro

Auszahlphase

Kapital 31.080 Euro

÷ 167 186 Monate oder 15,5 Jahre

Lebenserwartung, bis

Kapital zurückgezahlt ist 82,5 Jahre

durchschnittliche Lebenserwartung 78,6 Jahre Männer

83,4 Jahre Frauen

Das heißt, die Förderung von 15 Prozent durch den Arbeitgeber, wie im Betriebsrentenstärkungsgesetzes (BRSG) festgelegt, ist zu niedrig und die Abzüge in der Rentenphase sind zu hoch, so dass sich eine Direktversicherung unter diesen Voraussetzungen nicht lohnt und der Altersvorsorge mehr schadet als nützt.

Wer selbst vorsorgt und dabei auf die staatliche Förderung verzichtet, bekommt unterm Strich mehr Rente – und selbst vorsorgen geht ganz einfach mit einem Indexfonds-Sparplan (ETF Exchange Traded Funds). Bei 37 Jahren Laufzeit machen auch Kursrückgänge nichts aus – die wurden in der Vergangenheit immer wieder kompensiert. Am Ende steht eine Rendite von sechs bis neun Prozent.

Wie Versicherer Kunden ködern

Aber die Vertriebsmaschinerie der Versicherungen funktioniert offensichtlich so gut, dass die Zahl der Direktversicherungsverträge sogar noch wächst. Dem Branchenverband GDV zufolge betrug die Zahl der Direktversicherungen 2022 rund 8,57 Millionen. Die Crux der Direktversicherung: Der Arbeitgeber schließt bei einem Versicherer per Einzel- oder Gruppenvertrag eine Kapitallebensversicherungen für seinen Arbeitnehmer ab, das heißt, der Arbeitnehmer ist nur Begünstigter, aber nicht Versicherungsnehmer und kann die Direktversicherung nicht einmal kündigen, sondern nur ruhend stellen.

Versicherungssumme der Direktversicherungen Quelle: GDV

Nachteil bei Direktversicherungen ist nicht nur die Nullrendite, sondern auch die mangelnde Flexibilität. Denn was ist, wenn jemand den Arbeitgeber wechselt? In der Regel hat der neue Arbeitgeber andere Verträge.

Werbung