Werbung

Eine Lebensversicherung ist ein Verlustgeschäft. Wie das? Bei einem Höchstrechnungszins von 0,25 Prozent und einer Inflation von 3,2 Prozent verlieren Kunden 2,95 Prozent pro Jahr.

Lebensversicherungen sind schlichtweg unrentabel. Offensichtlich hat sich das noch immer nicht herumgesprochen, wie sonst ließe sich erklären, dass die Deutschen Statista zufolge 81,8 Millionen Verträge laufen haben. Das heißt, rein rechnerisch hat fast jeder Deutsche eine Versicherung. Nicht wenige davon sind stillgelegt.

Bei einem Höchstrechnungszins von zurzeit 0,25 Prozent macht der Versicherungskunde automatisch miese. Wer rechnen kann, ist klar im Vorteil – das gilt gerade bei Lebensversicherungen. Er braucht nur die jährliche Inflationsrate vom Garantiezins abziehen und stellt schnell fest, dass die Lebensversicherung ein Minus-Geschäft ist. Warum dennoch so viele Deutsche immer noch eine Lebensversicherung abschließen, ist schleierhaft. Offensichtlich glauben sie den Märchen des Maklers. Wer heute noch eine Lebensversicherung, gemeint ist die Kapitallebensversicherung, abschließt, ist, gelinde gesagt, mit dem Klammerbeutel gepudert.

Garantiezins nur noch 0,25 Prozent

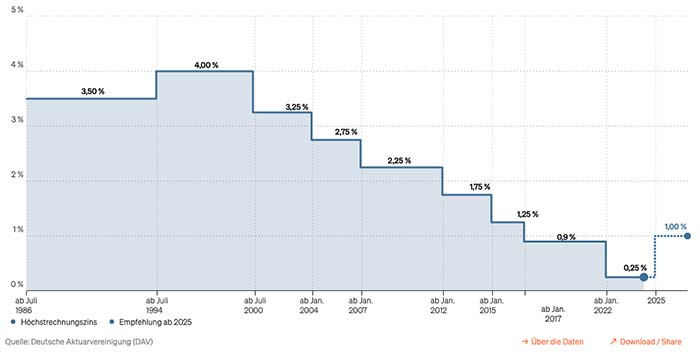

Aber der Reihe nach: Der Garantiezins ist das, was Versicherungen ihren Kunden mindestens zusichern – und das kann nur maximal so viel sein wie der Höchstrechnungszins, der zurzeit bei 0,25 Prozent liegt. Richtig gelesen: 0,25 Prozent, nur so viel gibt es mindestens garantiert von der Lebensversicherung. Dieser Höchstrechnungszins wurde Anfang 2022 von 0,9 auf 0,25 Prozent gesenkt – und gilt auch für 2023. Ab 2025 soll, so eine Empfehlung des Deutsche Aktuarvereinigung (DAV) der Höchstrechnungszinses für Neuverträge in der Lebensversicherung von aktuell 0,25 Prozent auf 1,0 Prozent erhöht werden. Die Bedeutung des Höchstrechnungszinses im Neugeschäft hält sich inzwischen allerdings in Grenzen, für Bestandskunden wäre die Anpassung ohnehin nicht relevant, so der „Versicherungsmonitor“.

Entwicklung des Höchstrechnungszinsens

| 1903–1922 | 3,50 Prozent |

| 1923–1941 | 4,00 Prozent |

| 1942–1986 | 3,00 Prozent |

| 1987–06/1994 | 3,50 Prozent |

| 07/1994–06/2000 | 4,00 Prozent |

| 07/2000–2003 | 3,25 Prozent |

| 2004–2006 | 2,75 Prozent |

| 2007–2011 | 2,25 Prozent |

| 2012–2014 | 1,75 Prozent |

| 2015-2016 | 1,25 Prozent |

| 2017-2021 | 0,90 Prozent |

| ab 2022* | 0,25 Prozent |

*ab 2025 1,0 Prozent

Höchstrechnungszins Quelle: Deutsche Aktuarvereinigung (DAV)

Lebensversicherungen – ein Minusgeschäft

Aber der Reihe nach: Der Garantiezins ist das, was Versicherungen ihren Kunden mindestens zusichern – und das kann nur maximal so viel sein wie der Höchstrechnungszins, der zurzeit bei 0,25 Prozent liegt. Richtig gelesen: 0,25 Prozent, nur so viel gibt es mindestens garantiert von der Lebensversicherung. Dieser Höchstrechnungszins wurde Anfang 2022 von 0,9 auf 0,25 Prozent gesenkt – und gilt auch für 2023 und für 2024 – ab 2025 soll, so eine Empfehlung des Deutsche Aktuarvereinigung (DAV) der Höchstrechnungszins für Neuverträge in der Lebensversicherung von aktuell 0,25 Prozent auf 1,0 Prozent erhöht werden. Die Bedeutung des Höchstrechnungszinses im Neugeschäft hält sich inzwischen allerdings in Grenzen, für Bestandskunden wäre die Anpassung ohnehin nicht relevant, so der „Versicherungsmonitor“.

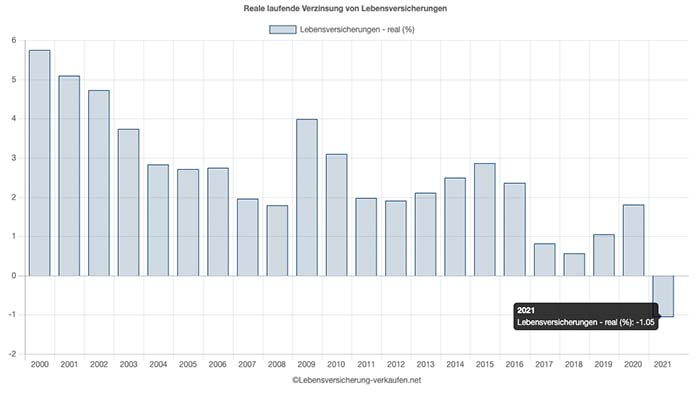

Realverzinsung von Lebensversicherungen Quelle: Lebensversicherung-Verkaufen.Net

Seit 2021 im Minus

Das erste Mal ins Minus gerutscht sind die Lebensversicherung 2021, wie „Lebensversicherungen-Verkaufen“ schreibt. Die Realrendite von Lebensversicherungen war 2021 bei -1,05 Prozent, wobei das noch überaus optimistisch gerechnet sein dürfte und in tatsächlich niedriger liegen dürfte. Für 2022 ist die Realrendite weiter gesunken, denn die Inflation erreichte im September 2022 bereits 10,0 Prozent, stieg im Oktober sogar auf 10,4 Prozent, um sich im November wieder auf 10,0 Prozent einzupendeln. Die Realrendite errechnet sich, indem von der nominalen Rendite die Inflation abgezogen wird. Bei einer negativen Realrendite taugt eine Geldanlage nicht mehr zum Kapitalerhalt – eine Lebensversicherung ist somit Kapitalvernichtung.

Finger weg von Lebensversicherungen

Wer angesichts dieser Entwicklung immer noch eine Lebensversicherung abschließt, dem ist nicht mehr zu helfen. Also, Finger weg von Lebensversicherungen!

Buchempfehlung

Kurz vor der Rente – und nun? Das Buch „Rentenplaner für Dummies“ hilft allen künftigen und seienden Rentner, sich in punkto Finanzen zurechtzufinden. Das klingt einfacher als es ist, ist aber kein Hexenwerk. Mit Ende 50, Anfang 60 fragen sich viele, ob Ihre Rente reicht und was auf Sie zukommt. Wer mit der Rente auskommen will, hat als Vorruheständler noch die Chance, an der Schraube zu drehen. Aber auch Rentner können noch etwas deichseln, um mit ihrer Rente besser über die Runde zu kommen.

Werbung