Werbung

Der Garantiezins von Lebensversicherungen sinkt von 0,9 auf 0,25 Prozent – und das zum 1. Januar 2022. Lohnt sich damit eine Lebensversicherung noch? Nein, sie gleicht nicht einmal mehr die Inflation aus. Die Versicherten bekommen weniger heraus, als sie einbezahlt haben.

Unbewusst haben wir’s ja alle gewusst, dass Lebensversicherungen nicht für die Altersvorsorge taugen, seit dem 27. April 2021 ist es offiziell – an dem Tag veröffentlichte das Bundesgesetzblatt, dass der sogenannte Garantiezins (Höchstrechnungszins) Anfang 2022 auf 0,25 Prozent sinkt, wie das „Handelsblatt“ schreibt.

Lebensversicherungen unrentabel

Gedrängt darauf hat die Deutsche Aktuarvereinigung (DAV) schon seit langem. Denn, viele Versicherungen erzielen selbst den bislang gültigen Garantiezins von 0,9 Prozent nicht mehr. Rund 20 Lebensversicherer und 40 Pensionskassen stehen dem „Versicherungsjournal“ zufolge „unter intensivierter Aufsicht“ durch die Finanzaufsicht Bafin. Das heißt, sie werden aller Voraussicht nach ihren Verpflichtungen gegenüber den Versicherten auf Dauer nicht nachkommen können. Die Folge: Kürzung der Rentenleistungen im Alter für die Versicherten oder Geschäftsaufgabe.

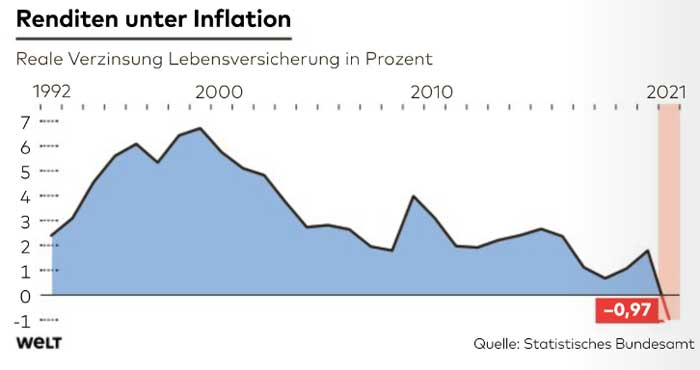

Rendite von Lebensversicherung Quelle: Welt

Niemand sollte sich darauf verlassen, dass die Versicherungen die einmal gegebenen Versprechungen auch einlösen können – wie auch? Angesichts der Negativzinspolitik der Europäischen Zentralbank (EZB) fällt es der Branche immer schwerer, noch Geld zu verdienen.

Garantiezins sinkt auf 0,25 Prozent

Noch ein Wort zum Garantiezins? Die „Saarbrücker Zeitung“ hat den sogenannten Garantiezins oder Höchstrechnungszins einmal hinterfragt. Es könne dem Versicherten sogar trotz Garantiezins passieren, dass er am Ende weniger Geld bekommt, als er eingezahlt habe. Anders als viele Kunden glauben, werde nur der Sparanteil verzinst, nicht der gesamte Beitrag. „Denn vom (angesparten) Beitrag zieht der Versicherer noch Kosten ab für den Abschluss und die Verwaltung des Vertrages“, zitiert die Zeitung Theodor Pischke, Redakteur bei der Zeitschrift Finanztest. Was dann übrig bleibe, sei der Sparanteil. Das Ärgerliche an Versicherungen, wie hoch der Anteil solcher Kosten im Beitrag sei, werde oft nicht transparent gemacht.

Und jetzt wird dieser Garantiezins noch weiter gesenkt – von zurzeit 0,9 auf 0,25 Prozent. Damit verlieren Versicherer ein wichtiges Verkaufsargument für ihr Produkt Kapitallebensversicherung.

Beitragsgarantie adé

Wenn Garantiezins und Überschussbeteiligung wegfallen, wie sinnvoll ist dann noch eine Lebensversicherung? Diese Entwicklung wird Millionen von Betriebsrentner betreffen, die glaubten, ihre gesetzliche Rente aufbessern zu können, um die Versorgungslücke zu schließen. Das „Handelsblatt“ sieht in einer möglichen Absenkung „eine Entscheidung mit Sprengkraft“. Die Entscheidung würde sich auf Direktversicherungen auswirken, auf Riester-Renten und andere private Altersvorsorgeprodukte. Auch das Versprechen der Versicherer, dass auf jeden Fall Beitragseinzahlungen erhalten bleiben, ist damit nicht mehr zu halten. Denn, „die Lebensversicherer lassen sich nämlich üblicherweise ihre Vertriebs- und Verwaltungskosten, vor allem Provisionen für Makler oder Vertreter, von den eingezahlten Kundengeldern bezahlen“, so das „Handelsblatt“. Rechne der Versicherer jedoch nur noch mit einer Mindestverzinsung von 0,25 Prozent, lasse sich aus diesen Erträgen nur schwerlich noch eine Beitragsgarantie nach Abzug der Kosten sicherstellen. Damit aber wird das Geschäft der Versicherer insgesamt in Frage gestellt – mit weitreichenden Folgen für die betriebliche Altersvorsorge, die dadurch ad absurdum geführt wird. Rentenberater Michael Schramm sieht darin eine Zeitbombe. „Die meisten Versicherungsgesellschaften garantieren selbst bei einer Vertragslaufzeit von mehr als 35 Jahren eine Leistung, die (weit) weniger als den eingezahlten Beiträgen entspricht“, so sein Urteil im „Versicherungsbote“.

Riester ist ruiniert

Das Geschäft mit Riester-Renten haben erste Versicherer ebenfalls bereits aufgegeben, weil es sich für sie nicht mehr lohnt. Deutschlands viertgrößter Lebensversicherer Debeka beispielsweise legt Riester auf Eis. Was Wunder, dass der Absatz von Riester-Versicherungen stagniert – und viele zahlen in ihre bestehenden Riester-Verträge nichts mehr ein. Die „Zeit“ empfiehlt denn, „besser den Riester-Vertrag ruhen zu lassen“. Die Zahl der Riester-Verträge über Versicherungen sind 2020 um 85 000 Policen zurückgegangen – ein klarer Beweis für die Unattraktivität dieser Form der Altersvorsorge.

Die Versicherer können, wenn sie ehrlich wären, keine Garantie mehr abgeben. Nicht von ungefähr „machen Versicherungen mit alternativen Garantiekonzepten laut Branchenverband GDV beim Neugeschäft bereits 60 Prozent aus – bei der Allianz sind es sogar 90 Prozent“, schreibt das „Handelsblatt“. Denn um eine klassische Garantie abzusichern, müsse der Versicherer das Geld sehr konservativ anlegen. Das gehe jedoch im Niedrigzinsumfeld zulasten der Rendite. Sie geht gegen null. Nur, damit erübrigt sich eine Lebensversicherung.

Stornoquote steigt

„Kündigungen von Lebensversicherungen sind der Normalfall, nicht die Ausnahme“, hat der BdV hochgerechnet und bezieht sich dabei auf die Statistik der Versicherer. Die vom Gesamtverband der Versicherer (GDV) veröffentlichten Stornoquote lag 2019 bei 2,68 Prozent. Hochgerechnet auf eine Laufzeit von 28 Jahren und länger kommt da einiges zusammen. Deshalb seien Leben-Policen ungeeignet zur Altersvorsorge, meint BdV-Vorstandssprecher Axel Kleinlein.

Der BdV schätzt, dass „wenn heute hundert Männer im Alter von 20 Jahren einen Vertrag bei einem Lebensversicherer zur Altersvorsorge abschließen, nur noch durchschnittlich 27 diesen Vertrag bei Rentenbeginn haben; drei werden verstorben sein und 70 werden den Vertrag zwischenzeitlich gekündigt haben“.

20 Prozent Sozialabgaben

Wenn sich jetzt noch herumspricht, dass bei Auszahlung der Lebensversicherung annähernd 20 Prozent flöten gehen, dann lohnt sie sich überhaupt nicht mehr – und noch mehr kündigen oder lassen ihre Versicherung ruhen. Denn, für Kapitallebensversicherungen, die im beruflichen Umfeld abgeschlossen werden, müssen gesetzlich Krankenkassenversicherte volle Beiträge zahlen, was sich einschließlich Zusatz- und Pflegebeitrag auf mehr als 18 Prozent addiert. Dazu kommt, dass eine entsprechende Kapitallebensversicherung den Anspruch an die gesetzliche Rente mindert. Eine Kapitallebensversicherung kann sich angesichts dieser hohen Abgabenquote schlichtweg nicht rentieren.

Wegen des anhaltenden Negativzins verdienen die Versicherer immer weniger und haben die Überschussbeteiligung von Kapitallebensversicherungen meistens schon auf null abgeschmolzen. Einige Versicherungskonzerne wollen ihre Kunden mit einer Kapitallebensversicherung am liebsten ganz loswerden. Einige haben den Kundenstamm bereits in Run-off-Gesellschaften ausgelagert.

Vertrauen verloren

Diese Aktionen fördern nicht gerade das Vertrauen in eine Kapitallebensversicherung. Der Bund der Versicherten, kurz BdV, sieht darin gar die „Verwahrlosung der Lebensversicherungsbranche“, wie das „Versicherungsjournal“ schreibt. Versicherte würden nicht mehr als Vertragspartner gesehen, sondern zur Ware degradiert. Fakt ist, dass Lebensversicherungen kompliziert und intransparent seien, wie die „Nordwest Zeitung“ schreibt. Viele Kunden seien enttäuscht, wenn sie ihre Schlussabrechnung in Händen halten, weil es weniger ist als erwartet.

Die Branche wehrt sich gegen Attacken aus dem Verbraucherschutzlager. Der Branchenverband GDV wies laut „Versicherungsjournal“ die BdV-Behauptungen als „falsch“ zurück. Dabei werde unterstellt, dass die Stornoquote für jedes Jahr – unabhängig von der Laufzeit – identisch sei. Dabei zeige die Statistik, dass es mehr frühes als spätes Storno gebe. Hauptgründe für Storno seien Scheidung, Überschuldung und Arbeitslosigkeit. Die niedrige Stornoquote unterstreiche das Vertrauen der Kunden in die Lebensversicherung.

Versicherer verschleiern Kosten

Wenn denn die Kundenfreundlichkeit der Versicherer so groß wäre, könnten sie ihre Kunden ja über die Doppelverbeitragung am Vertragsende zu Beginn der Rente aufklären. Wer wurde über darüber aufgeklärt? Ich kennen keinen Fall, in dem der Versicherer seine Kunden über den annähernd 20-prozentigen Verlust zu Beginn der Bezugsphase aufklärt. Ich lasse mich aber gern eines Besseren belehren.

Obwohl der Direktversicherungsgeschädigte e.V. (DVG) seit Jahren aufklärt, gibt es immer noch viele mit Kapitallebensversicherung, die nicht wissen, was am Ende an Belastungen auf sie zukommt – sie sind dann bass erstaunt, dass ihnen fast ein Fünftel der Auszahlung von den Krankenkassen wieder abgeknöpft wird. Sie sollten erst einmal widersprechen.

Werbung

6 Kommentare. Hinterlasse eine Antwort

[…] Problem verschärft sich, weil der Garantiezins von Lebensversicherungen von jetzt 0,9 am 1. Januar 2022 auf 0,25 Prozent sinkt. Das ist das Aus für Riester in der jetzigen […]

[…] Verein der Direktversicherungsgeschädigten (DVG) läuft gegen die Doppelverbeitragung ihrer betrieblichen Altersvorsorge Sturm. Gegen die Doppelbesteuerung zieht der Bund der […]

[…] der Teilnehmerquote in der betrieblichen Altersvorsorge wird es auch nicht geben, denn die Doppelverbeitragung von Betriebsrenten hat Angela Merkel bislang vehement abgelehnt („Merkel lehnt Entlastung von […]

[…] „Handelsblatt“ glaubt, dass die Zahl der unzufriedenen Lebensversicherungskunden, die von einem Run-off „betreut“ werden, zunehmen wird. Bislang seien von 83 Millionen Policen […]

[…] der Teilnehmerquote in der betrieblichen Altersvorsorge wird es auch nicht geben, denn die Doppelverbeitragung von Betriebsrenten hält auch weiter […]

[…] Kober, der sozialpolitische Sprecher der FDP-Bundestagsfraktion auf der Jahrestagung der Deutschen Aktuarvereinigung an. Das berichtet das Branchenjournal „Versicherungsmonitor“. Priorität habe die […]