Werbung

Jeder müsste eigentlich zum Experten für seine eigene Altersvorsorge werden. Uneigentlich wollen aber viele nichts von Altersvorsorge und Rentensystem wissen. Die gute Nachricht: Sie können sich von künstlicher Intelligenz (KI) dabei helfen lassen.

🔍 Was Google-Nutzer wirklich über Rente wissen wollen:

- „Wie sicher ist das Rentensystem?“

- „Droht Altersarmut?“

- „Wie lange muss ich arbeiten?“

- „Was bringt die Riester-Rente noch?“

Rente bleibt vielen ein Rätsel. Warum sich das System nicht mal einfach erklären lassen – und zwar von KI? Über das Rentensystem ist so viel bekannt, dass es für KI ein Leichtes ist, die wichtigsten Prinzipien des Rentensystems Deutschlands herauszuarbeiten.

Kernpunkte des Rentensystems

Hier also sind die „wichtigsten 20 Prozent des Rentensystems Deutschland nach dem Pareto-Prinzip. Das Paretoprinzip, benannt nach Vilfredo Pareto, auch Pareto-Effekt oder 80-zu-20-Regel genannt, besagt laut „Wikipedia“, dass 80 Prozent der Ergebnisse mit 20 Prozent des Gesamtaufwandes erreicht werden. Die verbleibenden 20 Prozent der Ergebnisse erfordern mit 80 Prozent des Gesamtaufwandes die meiste Arbeit.

Wichtigsten 20 Prozent des Rentensystems Deutschlands nach dem Pareto-Prinzip:

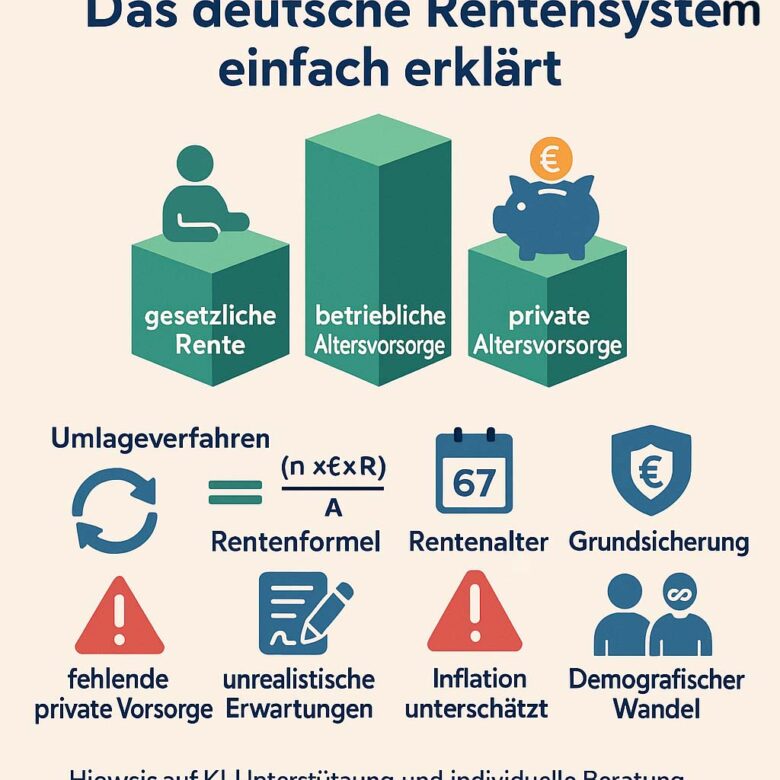

📌 Die Basics:

- Drei-Säulen-Modell: Gesetzliche, betriebliche & private Vorsorge

- Umlageverfahren: Aktive zahlen für Rentner

- Rentenformel: Beiträge + Durchschnittseinkommen = Rentenhöhe

- Regelrentenalter: Steigt auf 67 Jahre

- Grundsicherung: Schutz bei Mini-Rente

- Riester-Rente: Staatlich gefördert, aber komplex

- Betriebliche Vorsorge: Extra-Rente durch Arbeitgeber

- Demografie: Immer mehr Rentner, weniger Beitragszahler

- Rentenanpassung: Orientierung an Löhnen, nicht Inflation

- Beitragsbemessungsgrenze: Obergrenze für Rentenbeiträge

📊 Tipp: Nutze interaktive Rentenrechner, um deine persönliche Situation zu simulieren.

Mit unserem Newsletter auf dem Laufenden bleiben

Einfach jetzt kostenlos abonnieren

🚫 Häufige Denkfehler – und wie du sie vermeidest

- ❌ Nur auf gesetzliche Rente verlassen

- ❌ Riester-Rente nicht verstehen oder nutzen

- ❌ Inflation unterschätzen

- ❌ Betriebliche Vorsorge ignorieren

- ❌ Renteneintrittsalter nicht flexibel planen

💡 Mach’s besser: Kombiniere gesetzliche, betriebliche und private Vorsorge – individuell auf dich zugeschnitten.

„Diese Zusammenfassung bietet eine solide Basis, um das Rentensystem Deutschlands zu verstehen, wichtige Konzepte zu identifizieren und häufige Fehler zu vermeiden. Es ist jedoch ratsam, sich bei Bedarf weitergehend zu informieren und individuelle Finanzberatung in Betracht zu ziehen.“

Rentensystem – Ist-Stand und Herausforderungen Bild: KI-generiert mit Microsoft Copilot

🤖 Was KI kann – und was nicht

KI erklärt dir das Rentensystem schnell und verständlich. Aber:

🔍 Die Rentenanpassung basiert auf Löhnen, nicht auf Inflation.

✅ KI liefert dir eine solide Grundlage – für Details lohnt sich ein Gespräch mit einem Finanzberater.

Fazit: Altersvorsorge muss nicht kompliziert sein – mit KI, klaren Fakten und etwas Eigeninitiative wirst du zum Experten deiner Zukunft.

💰 Finanzielle Herausforderungen und Kritik

- Finanzierungslücke: Die Reformen kosten Milliarden. Allein die Mütterrente soll jährlich rund 5 Milliarden Euro kosten .

- Beitragssatzanstieg droht: Experten warnen vor einem Anstieg des Rentenbeitrags von derzeit 18,6 % auf bis zu 20 % noch in dieser Legislaturperiode .

- Langfristige Unsicherheit: Die Finanzierung über Steuermittel ist nicht nachhaltig gesichert. Eine Rentenkommission soll bis 2027 Vorschläge für eine tiefgreifende Reform erarbeiten

🧩 Offene Fragen und politische Debatte

- Keine Erhöhung des Renteneintrittsalters geplant, aber auch keine strukturelle Reform bisher.

- Rentenniveau bis 2039 festgeschrieben, aber das Rentenniveau ist eigentlich niedrig als propagiert.

- SPD-Chef Klingbeil fordert eine „echte Reform“, bleibt aber vage. Eine Ausweitung des Kreises der Beitragszahler wird diskutiert.

- Kritik von Experten und Opposition: Die Maßnahmen seien teuer, aber nicht zukunftsfest. Altersarmut werde nicht ausreichend bekämpft

Versprechen und Wirklichkeit

Am 14. Mai 2025 versprach Vizekanzler Lars Klingbeil eine Rentenreform „zügig“ anzugehen. Die Zeit läuft.

Zeit seit Abgabe des Versprechens (My count-up)

Zeit seit Abgabe des Versprechens

Werbung

1 Kommentar. Hinterlasse eine Antwort

[…] ist es die steuerfreie „Aktivrente“. Nach seiner Vorstellung sollen Ältere steuerfreie in der Rente bis zu einer Grenze von 2000 Euro im Monat weiterarbeiten können. Mit der „Aktivrente“ soll […]