Werbung

Die Riester-Rente ist gescheitert. Sie sollte die Rentenlücke füllen, aber Riester-Rentner bekommen meist nur ein Taschengeld. Die Rendite liegt deutlich unter zwei Prozent, sprich, sie kann nicht einmal die Inflation ausgleichen.

Ex-Arbeitsminister Walter Riester hat uns vor mehr als 20 Jahren viel versprochen – und nichts gehalten. Von wegen Schutz gegen Altersarmut – davon kann keine Rede sein! Viele Riester-Rentner müssen sich mit einem Taschengeld begnügen, wie „Bild“ berichtet.

Riester-Rente – nur noch ein Taschengeld

Einer Statistik des Bundesfinanzministeriums zufolge bringt die Riester-Rente Versicherten durchschnittlich nur 132 Euro monatlich, wobei sich „Bild“ auf die Auszahlungsstatistiken der Behörde beruft: 2022 erhielten mehr als eine Million Riester-Rente bereits entsprechende Leistungen. Demnach erhielten Ende 2022 bereits über eine Million Menschen Leistungen aus der Riester-Rente. Die jährliche Durchschnittsrente lag bei 1.581,12 Euro im Jahr und annähernd 132 Euro pro Monat.

Wobei das nur die halbe Wahrheit ist, denn annähernd ein Drittel bekommt weniger als 500 Euro jährlich, sprich, gerade einmal 40 Euro pro Monat. Das ist ein besseres Taschengeld.

Inflation frisst Riester-Rente

Finanzexperten kritisieren laut „T-Online“ aber schon seit Längerem, dass die Renditen der Riester-Rente sehr niedrig ausfallen. Eine Studie von „Finanzwende Recherche“ zeige auf, dass alle angebotenen Riester-Verträge für das Jahr 2023 weniger als zwei Prozent Gewinn erzielen und somit unterhalb der langjährigen Inflationsrate liegen.

„Bild“ zitiert den Finanz- und Versicherungsmathematiker Axel Kleinlein: „Die Zahlen des Finanzministeriums zeigen, dass die Riester-Rente nur zu einem mickrigen Taschengeld führt. Ein Sparer muss fast 100 Jahre alt werden, damit der Vertrag keinen Verlust macht.“

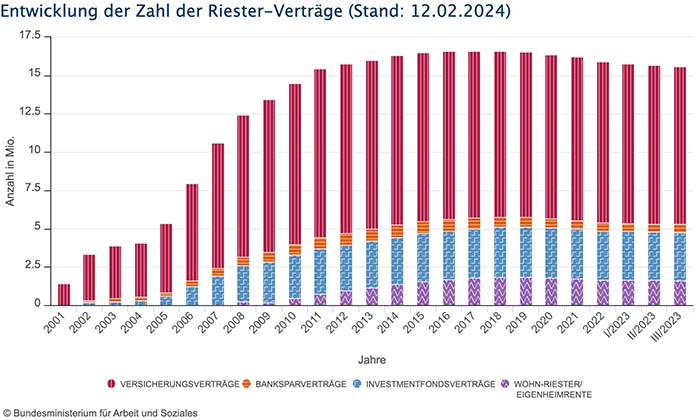

Es darf niemand wundern, dass immer weniger einen Riester-Vertrag abschließen. Mittlerweile lassen viele Riester-Sparer ihre Verträge ruhen und zahlen schon lange nichts mehr ein, stattdessen zahlen sie lieber freiwillig in die gesetzliche Rentenversicherung ein.

Comeback der gesetzlichen Rentenversicherung

Versicherte haben im Jahr 2022 so viel freiwillig in die gesetzliche Rentenkasse eingezahlt wie nie zuvor – rund 1,09 Milliarden Euro –, um Rentenminderungen auszugleichen. Matthias W. Birkwald, Rentenexperte der Linken, sieht darin einen Rückgriff auf die Möglichkeiten der gesetzlichen Rente wegen enttäuschender Renditen bei der Riester-Rente und ähnlichen Modellen. Birkwald kommentiert: „Die Riester-Rente ist gescheitert.“ Das Vertrauen der Menschen liege bei der Deutschen Rentenversicherung.

Die Zeiten der Riester-Rente scheinen gezählt zu sein. Immer mehr Menschen erkennen, dass die gesetzliche Rente die bessere Altersvorsorge bietet und zahlen lieber freiwillig in die Rentenkasse ein.

Warum die Riester-Rente versagt

- Hohe Kosten und geringe Renditen: Die Kosten der Riester-Verträge fressen oft einen Großteil der Rendite auf, sodass am Ende nur wenig für die Altersvorsorge übrig bleibt.

- Unfaire Kürzungen: In einigen Fällen kürzten Versicherungen die Riester-Renten ihrer Kunden sogar nachträglich, was zu Rechtsstreitigkeiten führte.

- Schlechte Vergleichbarkeit: Die Vergleichbarkeit verschiedener Riester-Verträge ist aufgrund komplexer Tarifstrukturen und versteckter Kosten oft schwierig.

Die gesetzliche Rente: Sichere und solide Altersvorsorge

Die gesetzliche Rente hingegen bietet eine sichere und solide Altersvorsorge mit garantierten Leistungen. Zudem ist sie kostengünstig und transparent.

Run auf freiwillige Renteneinzahlung

Für Linken-Rentenexperte Matthias W. Birkwald, der die Anfrage gestellt hatte, ist das ein klarer Beweis, dass die Menschen den 😱 Betrug mit Riester 💡begriffen haben. Einige Versicherungen hatten sogar im Nachhinein Riesterrenten gekürzt, wogegen Verbraucher letztlich sogar vor Gericht ziehen mussten, um die Unzulässigkeit dieser Praxis zu stoppen. Da zahlen viele doch lieber freiwillig Beiträge in die Rentenversicherung zum Ausgleich von Abschlägen bei vorzeitigem 📆 Rentenbeginn.

Riester-Rentner misstrauen zurecht diesem Konstrukt von Walter Riester. Bestes Beispiel ist der Fall eines Versicherten der Zurich Versicherung, der sich juristisch gegen die ✂️ Kürzung seiner Riester-Rente wehrte. Das Landgericht Köln sah das Kürzen einer Riester-Rente als unzulässig an und kippte per Urteil (Az.: 26 O 12/22) die Kürzung. Das Gericht erklärte eine Vertragsklausel der Zurich Versicherung für unwirksam erklärt, Kunden mit Riesterrenten bei der Auszahlung finanziell zu benachteiligen und ihnen die Rente zu kürzen. Es hat Riester-Sparer Stefan Kolb recht gegeben, der sich gegen die Kürzung seiner Riester-Rente durch die Zurich Deutscher Herold wehrte.

Tenor des Urteils:

1. Es wird festgestellt, dass die Beklagte die vertraglich vereinbarte Monatsrente von 37,34 EUR pro 10.000 EUR aus dem zwischen den Parteien bestehenden fondsgebundenen Rentenversicherungsvertrag mit der Versicherungsnummer 01 nicht wirksam herabgesetzt hat.

2. Es wird festgestellt, dass § 2 Abs. 2 Unterabs. 2 und Unterabs. 3 der von der Beklagten in dem Versicherungsvertrag Nr. 01 verwendeten Produktbedingungen für die Fondsgebundene Rentenversicherung unwirksam ist und der Beklagten aus diesen Regelungen auch in Zukunft kein Recht zur Herabsetzung der Monatsrente je 10.000 EUR zusteht.

Riestern lohnt sich kaum

Das hindert Versicherungen aber nicht, es immer wieder 🐏 zu versuchen. Der Verbraucherzentrale Nordrhein-Westfalen zufolge räumt die Zurich-Versicherung sich weiterhin das Recht ein, in fondsgebundenen Riesterverträgen den Rentenfaktor 📉 herabzusetzen. Zurich verweise darauf, dass sich die rechtskräftige Entscheidung des LG Köln nur auf einen Einzelfall beziehe und für andere Kunden keine Wirkung entfalte, so ein Kundenschreiben der Zurich. Der Versicherer sei nach wie vor der Auffassung, dass die Kürzung des Rentenfaktors rechtmäßig sei, haben die Verbraucherschützer erfahren.

Versicherer setzen auf unmündige Kunden

Zurich sei, so die Verbraucherschützer, nicht die einzige Versicherung, die zu solchen Praktiken greife. Deswegen wollen die Verbraucherzentrale NRW und die Bürgerbewegung Finanzwende gemeinsam gegen diesen 🙁 Missstand vorgehen, um ein Grundsatzurteil zu erstreiten. Sie wollen damit Tausenden von Riestern-Kunden mit fondsgebundenen Riesterverträgen zu höheren Renten zu verhelfen. Die Verbraucherzentrale NRW habe die Zurich-Versicherung nach eigenem Bekunden abgemahnt und werde, falls der Konzern nicht einlenke, eine Verbandsklage erheben. Ein für die Versicherten positives Urteil hätte dann Auswirkungen auf alle Betroffenen, die diese Klausel in ihren Verträgen haben, so die Verbraucherzentrale NRW.

Zurich, Axa und LPV

Neben Zurich haben die Verbraucherschützer noch zwei weitere Anbieter wegen unrechtmäßiger Rentenkürzungen abgemahnt: Die Axa Lebensversicherung und die LPV Lebensversicherung (ehemals Postbank Lebensversicherung) hatten die Ansprüche von Kunden der Verbraucherzentrale NRW ebenfalls gekappt. „Die Klauseln, auf die sich die Anbieter dabei berufen, sind bei diesen beiden Versicherern ähnlich wie bei der Zurich. Wir gehen davon aus, dass noch weitere Anbieter den Rentenfaktor aufgrund unwirksamer Klauseln herabgesetzt haben und damit noch deutlich mehr Kund:innen betroffen sind“, betont Stephanie Heise, Bereichsleiterin Verbraucherfinanzen bei der Verbraucherzentrale NRW.

Musterbrief

Die Verbraucherzentrale NRW hat einen Musterbrief formuliert. Wer sich gegen eine Rentenkürzung wehren will, kann somit auf eine Rentenkürzung seines Versicherers zurückgreifen.

Fazit:

Die Riester-Rente hat sich als gescheitert erwiesen. Verbraucher sollten daher auf freiwillige Einzahlungen in die gesetzliche Rente setzen, um eine sichere und rentable Altersvorsorge zu gewährleisten.

Mit unserem Newsletter auf dem Laufenden bleiben

Einfach jetzt kostenlos abonnieren

Werbung